2026 Autor: Howard Calhoun | calhoun@techconfronts.com. Viimati modifitseeritud: 2025-01-24 13:15:37

Vastupidiselt levinud arvamusele ei hõlma hoolimine tulevaste eelarvest mahaarvamiste eest mitte ainult ametlikku töötamist ja kohustuslike sissemaksete tasumist pensionifondi, vaid ka võimalust valida arendusvõimalus ja tulevaste toetuste kujunemine. Et mitte kahetseda saamata jäänud kasumit ja saada teatud vanusesse jõudmisel korralikke hüvitisi, on vaja mõista, kuidas Venemaal eelarvest mahaarvamisi arvutatakse, mis on kindlustus ja mis on kogumispension, moodustamise kord ja kohustuslike sissemaksete tasumine tööandj alt. Pärast valiku tegemist saavad kodanikud mitte ainult teada saada eelarvest mahaarvamiste summat, vaid ka oma sääste indekseerida.

Kogumispension: omadused ja omadused

Pensionid Venemaal jagunevad 2 liiki: kindlustus ja rahastatavad osad. EsiteksMahaarvamisi kasutatakse hüvitiste maksmiseks töötajatele, kes on juba vanaduspensioniikka jõudnud, samuti sotsiaalpensionideks (mis ei ole seotud vanadusega). Kogunev osa kujutab endast tööandja sissemakseid Fondivalitsejasse või Mitteriiklikku Pensionifondi. Kogumispensioni makstakse pärast töötaja teatud vanusesse jõudmist.

Kindlustuspensioni (ja kogumispensioni) saab moodustada kahel viisil:

- 6% - Ühendkuningriigis või NPF-is kogunenud vahendite hilisemaks indekseerimiseks ja 10% - kindlustusmaksete jaoks;

- kõik 16% - pensionäride sissemakseteks.

Esimesel juhul peab töötaja NPF-i või kriminaalkoodeksisse ülekandmise avalduse kirjutamiseks ühendust võtma Vene Föderatsiooni pensionifondi kontoritega. Teises, vastupidi, ei pea te kuhugi tulema - see tähendab vabatahtlikku keeldumist kogumispensioni moodustamisest, et koguda kindlustusmakseid olemasolevatele eelarvevahendite saajatele.

Pensionimaksete ülekandmine NPF-idesse: funktsioonid

Tööandja poolt pensionifondi tulevaste sissemaksete summa suurendamiseks peab kodanik tegema valiku: millises organisatsioonis tema kogumispension hakkab saama. Sissemaksete moodustamine, investeerimine, tasumine ja pärimisõigus sõltuvad otseselt töötaja õigest otsusest.

Need kodanikud, kes 2015. aasta detsembri lõpuks ei ole valinud ettevõtet, mis tegeleks kohustuslike sissemaksete (OPS) indekseerimisega, loetakse "vaikijateks". Kogumispension, selle moodustamise kord ja "vaikijate" eest maksmine jäävad minevikku- nüüd on kõik pensionimaksed ühekordsed ja indekseeritud olenev alt riigi majanduse olukorrast ja eelarve suurusest. Alates selle aasta 1. jaanuarist läheb 6% säästudest automaatselt kindlustusosasse, mis on mõeldud pensionäridele hüvitiste maksmiseks.

Tööandj alt vastutavad kohustuslike sissemaksete seisu eest 1967. aastal (ja järgnevatel perioodidel) sündinud töötajad, kes on otsustanud valida mitteriikliku pensioniühingu.

Riigi ja NPF-i (või Fondivalitseja) vahel valides tuleb silmas pidada, et pensionimaksete akumulatiivse osa ülekandmine teisele fondivalitsejale või fondi toimub kord aastas ning eelarvest mahaarvamiste "saatuse" osas tehtud otsuse muutumise korral peate uuesti pöörduma Vene Föderatsiooni pensionifondi osakonna poole. NPF-i muutmisel ajaintervalliga alla 5 aasta põlevad aga eelmises ettevõttes olemise perioodil saadud indekseerimise mahaarvamised läbi.

PFR või NPF: kumb on parem?

Pensioni kogumisosa kasutamise valiku ees seistes peavad Venemaa Föderatsiooni kodanikud otsustama, milline suund on nende jaoks prioriteet.

Kui keeldute pensionisäästude ülekandmisest NPF-idele või Ühendkuningriigile, sõltub sotsiaalmaksete suurus täielikult riigi majanduse olukorrast ja eelarve suurusest. Riik tagab kindlustusmaksete iga-aastase indekseerimise, võttes arvesse inflatsiooni kasvu ja kohandustegureid. Kogumispension, selle järjekordkoosseisusid ja makseid sel juhul arvesse ei võeta.

Riigi kindlustusmaksete lõppsummat korrigeerivate koefitsientide tase on oluliselt madalam kui eraettevõtetel, kuna nende indekseerimine on seotud ettevõtte olukorraga kindlustusteenuste turul. See tähendab, et Venemaa kodanikel on valida: jääda pensionifondi ja tagada teatud vanusesse jõudmisel kindlustusmaksete saamine või kanda kogumismaksed eraettevõttesse, kus neid edasi indekseeritakse.

Kui ettevõtte tegevus viimase aasta jooksul on olnud edukas, võib kogumispensioni kauplemismaksete summa olla suurem kui riigi pakutav kindlustusosa. Siin on aga oht saada saamata jäänud kasum: juhul, kui NPF või fondivalitseja tegi kahjumit tootvat kampaaniat, siis kogumispensionile lisamakseid ei tehta.

Kuidas valida õiget NPF-i ja Ühendkuningriiki?

NPF-i või fondivalitseja valimisel tuleks ennekõike tähelepanu pöörata litsentsi olemasolule, mis annab õiguse osutada teenuseid OPS-ile ja valitsusvälistele organisatsioonidele. Litsentsi olemasolu tagab organisatsiooni poolt pensionikindlustuse ja -tagatise kohustuste täitmise, nimelt: töötajate sissemaksete indekseerimine, võttes arvesse NPF kasumlikkuse suhtarvu, ajakohane teave kindlustussäästu taseme kohta, rahaliste vahendite väljamaksmine. täies ulatuses ühekordse summana või jagatuna perioodidega.

Kogumispensioni maksab ettevõte, mille töötaja viimati valis (NPF muutmise korral). Oluline on teada, et litsentsi omamine ei tähenda tingimata edukatettevõtte tegevus jooksval perioodil ning ükski ettevõte ei anna 100% garantiid, et maksjate sissemaksed indekseeritakse.

Lisaks litsentsile peab töötaja hoolik alt uurima NPF või MC tegevust, võrdlema klientide ülevaateid ettevõtte töötajate lubadustega, uurima agentuuride reitinguid.

pensioni kogutud osa NPF-is või Ühendkuningriigis. Kandidaadi määramisel mängib olulist rolli ka oma sääste usaldanud klientide arv, kindlustusäri kogemus ja kindlustusprogrammis osalejate rahulolematus.

Mida teha, kui NPF-ilt litsents võeti ära?

Alates 2015. aastast on keskpank karmistanud nõudeid NPF-idele ja MC-dele, eelkõige pensioniteenuste osutamisel Vene Föderatsiooni elanikkonnale. Selle tulemusel tühistati arvuk alt litsentse ettevõtetelt, kes ei suutnud nõuetekohast hoolsust läbi viia.

Üks otsustest, mis tingis vabaühenduste ja vabaühenduste valdkonnas tegutsemise õiguse äravõtmise, oli Venemaa Föderatsiooni pensionisäästude suurust käsitlevate õigusaktide nõuete eiramine, mis teenib kohustuste täitmise tagatiseks fondi liikmete ees.

Kodanikud, kelle NPF-id või MC-d on kaotanud litsentsi, võivad kanda oma sissemaksed teisele ettevõttele, näiteks Vene Föderatsiooni pensionifondi,mis vastutab ainult kindlustuspensioni (ja sel juhul kogumispensioni ei toimu) või mõne muu mitteriikliku fondi moodustamise eest.

Alates 2015. aastast töötab Venemaal pensionimaksete tagamise süsteem, mis toimib pangahoiuste kindlustuse põhimõttel, mis kaitseb töötajate kogunenud rahalisi vahendeid, mis makstakse täies ulatuses välja pensionifondi vahenditest. Vene Föderatsiooni või NPF (Ühendkuningriik).

Kuidas teada saada oma tulevase pensioni suurust?

Kui lähete üle NPF-i või Ühendkuningriigi kogumispensionile, kuvatakse selle moodustamise ja maksmise kord ettevõtte veebisaidil. Selleks peate registreeruma "Isiklikul kontol", olles sooritanud vajaliku isikutuvastuse. Igas mitteriiklikus fondis tuleb saidile sisenemisel märkida töötaja täisnimi, OPS-i või NPO-lepingu number ja SNILS. Täiendavate andmetena võivad nad nõuda registreerimisaadressi, teavet tööandja kohta ja väljavõtet tööraamatust.

Pärast "Isiklikul kontol" registreerumist on programmis osalejale saadaval järgmine teave:

- MTÜ või MTÜ poolt lepingu sõlmimise kuupäev.

- Lepingu olek (aktiivne, peatatud, suletud).

- Kogunenud vahendite kogusumma.

- Intressisumma, mis kogunes ajavahemikul NPF-iga või Ühendkuningriigiga liitumise hetkest kuni käesoleva perioodini.

- Pensionikonto väljavõte (kviitung tööandj alt, isiklikud sissemaksed, indekseerimine).

- Teisest NPF-ist üle kantud kumulatiivne osa (ühest NPF-ist üleviimise korralettevõttest teisele).

Tulevase pensioni suuruse täpseks arvutamiseks saab ressursi kasutaja kasutada kalkulaatorit, mis arvutab veebis välja, millised maksed maksjale pärast töö lõppu kuuluvad. Arvutuste tegemisel lähtutakse osaleja vanusest, soost, tööle asumisest ja ametlikust palgast. Kalkulaatori põhimõte on lihtne: mida kõrgem on töö eest makstav tasu, seda suurem on maksjale kuuluv pension.

Sama põhimõtte järgi toimub ka tööpensioni põhiosa arvutamine PFR kodulehel.

Lisaks saavad kasutajad kasutada tasuta teenust: tellida väljavõte Vene Föderatsiooni pensionifondist. Aruanne pensionikonto seisu ja kogunenud maksete kohta koostatakse kord aastas. Pensioni kogumisosa, selle moodustamise ja maksmise kord PFR aruandes ei kajastu.

Kuidas saada pensioni kogumisosa?

Kui töötaja on jõudnud teatud vanusesse (60 aastat - mees, 55 - naine), on tal õigus säästudele, mida ta saab kätte PFR kontoris või mitteriiklikus fondis (Ühendkuningriik). Töötajale makstava mahaarvamise suurus sõltub sellest, kui kauaks OPS-leping sõlmiti, palgatasemest ja NPF-i olukorrast. Kui fondi tegevus oli edukas, makstakse kogumispension, mille moodustamine algas OPS-lepingu sõlmimise kuupäevast, võttes arvesse tulususe suhtarvusid, mis on iga äriorganisatsiooni jaoks individuaalsed. Kui investeerimisportfelli suurusNPF või MC oli lepingu kehtivuse ajal väike või ettevõttel tekkisid finantsturul raskused, siis on kogunenud pensioni kogutud osa kogunenud intresse arvesse võttes väike või ei teki mingeid toetusi kl. kõik.

Kogumispension, moodustamise ja väljamaksmise kord sõltuvad täielikult ettevõtte tegevusest ning kui kogunemiste kogusumma maksjale ei sobi, saab korrigeerimisteguri ülevaatamise sooviga pöörduda ettevõtte juhtkonna poole.

Iga ettevõte maksab rahastatava osa omal moel ja iga ettevõte võimaldab programmis osalejal valida endale mugava registreerumisviisi: ühekordne väljamakse kogusumma või annuiteedimaksete vormis kuude kaupa jaotatud.

Makse saamiseks peab töötaja jõudma nõutavasse vanusesse ja tal peab olema kaasas tõendavad dokumendid: Venemaa pass, pensionitunnistus, SNILS ja OPS-leping. Kui maksete laekumise viis eeldab pangakonto olemasolu, peate ülekande tegemiseks võtma üksikasjad. Venemaa postkontoris võetakse teenuse eest tasu vastav alt organisatsiooni tariifidele.

Pensioni kogumisosa väljamaksmine õigusjärglastele

Kogumispensioni maksmise seadus sätestab, et kodaniku surma korral makstakse tema pensionimakseid tema järglastele. Tasu saama õigustatud isikute ringi iseseisvaks kindlaksmääramiseks peab OPS programmis osaleja või vabaühendus võtma ühendust rahapesu andmebürooga (kui see on"Vaikne") või NPF ja kirjutage avaldus hüvitist saavate isikute ringi jaotamiseks.

Kui töötaja ei ole iseseisv alt kindlaks teinud, kellel on õigus kogumispensioni maksetele, on maksete saamise eelisõigus tema lähisugulastel: lastel, abikaasal, vanematel.

Õed-vennad, lapselapsed ja vanavanemad on kogumispensioni saamise järjekorras teised. Selle moodustamise kord ei erine varasematele sugulastele maksmisest.

Pensionimaksete saamiseks peavad omaksed PFR-i või NPF-i bürooga ühendust võtma 6 kuu jooksul alates programmis osaleja surmakuupäevast ning esitama liitumist ja maksete saamise õigust kinnitavate dokumentide paketi. Rahapesu andmebüroo teeb otsuse tekke/keeldumise kohta 5 päeva jooksul, mitteriiklikud ettevõtted - kuni 14 tööpäeva jooksul.

Mahaarvamised tehakse hiljem alt avalduse kättesaamise kuupäevale järgneva kuu 20. kuupäeval.

kodanikuühiskonna organisatsioonid ja valitsusvälised organisatsioonid: mis vahet on?

Need, kes soovivad oma kindlustussääste indekseerida, on korduv alt seisnud silmitsi probleemiga, kumb meetod on tulusam: mitteriiklik pensionikindlustus või kohustuslik pensionikindlustus.

Nii esimesel kui ka teisel juhul töötaja pensionifondi kantud säästud indekseeritakse.

Peamine erinevus programmide vahel seisneb selles, et OPS-lepingu puhul pensionisäästarvestab maha tööandja ning MTÜ-ga on töötaja ise kohustatud rahapesu andmebüroole makseid (DSV) tegema. Ja kui OPS-i alusel sõltuvad maksed programmis osaleja palgatasemest, siis DSV alusel valib klient ise mahaarvamiste suuruse (kuid mitte vähem kui lepinguga kehtestatud summa).

Seega on kodanikuühiskonna organisatsioonid ja valitsusvälised organisatsioonid seotud programmid (nagu kogumispensioni ja tähtajalise pensioni väljamakse mõisted), erinevus on ainult sissemaksete tegemise viisis.

Pensioni kogumisosa moratoorium

Vene Föderatsiooni valitsus "külmutas" alates 1. jaanuarist 2014 määramata ajaks kodanike kogumispensionid. See otsus tehti seoses pensionifondide süsteemi ümberkorraldamisega seotud muudatustega, millest igaüht peab keskpank testima kõigi lepingupoolte ees võetud kohustuste täitmiseks. Testi läbinud ettevõtted said automaatselt elanikkonnale pensioniteenuste osutamise tähtajalise loa ja liitusid pensionikogumiskindlustusprogrammiga. Moratooriumi pikendamine 2016. aastal oli tingitud eelarvepuudujäägist ja Venemaa majanduse keerulisest olukorrast.

Kogumispension, selle moodustamise ja maksmise kord 2016. aastal endiselt ei indekseerita.

Seega oli käesolev artikkel pühendatud paljusid huvitavale aktuaalsele pensioniteemale (moodustamise kord, väljamaksed, õiguslikud põhjendused) ja selle valdkonna võimalikele nüanssidele.

Soovitan:

Mis on kinnisvara mahaarvamine, kellel on sellele õigus ja kuidas seda arvutada? Vene Föderatsiooni maksuseadustiku artikkel 220. kinnisvaramaksu mahaarvamised

Venemaa on riik, kus kodanikel on palju õigusi ja võimalusi. Näiteks on peaaegu igal Vene Föderatsiooni kodanikul õigus saada kinnisvara mahaarvamist. Mis see on? Millistel tingimustel saab seda välja anda? Kuhu abi saamiseks pöörduda?

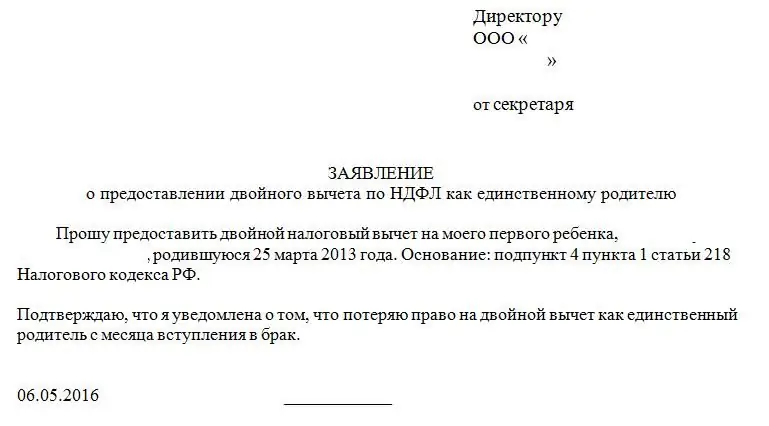

Maksu mahaarvamine lapse sündimisel: avaldus, kellel on õigus mahaarvamisele, kuidas seda saada

Lapse sünd Venemaal on sündmus, millega kaasneb teatav paberimajandus. Vanemad saavad pere täiendamisel eriõigused. Näiteks maksu mahaarvamiseks. Kuidas seda saada? Ja kuidas see väljendub? Otsige vastust sellest artiklist

Kes saab maksusoodustust: kellel on õigus, dokumendid saada

Artikkel selgitab, kes saavad maksusoodustust saada, ja ka seda, mis tüüpi tagasimakseid on olemas. Esitatakse dokumendid, mis tuleb selle hüvitise saamiseks ette valmistada. Kirjeldab mahaarvamise tegemisel tekkivaid raskusi

Sünnitustoetus: selle arvutamine, arvutamise kord, registreerimise, tekke ja maksmise reeglid ja omadused

Kuidas rasedus- ja sünnitushüvitist (M&B) arvutatakse? Iga naine, kes kavatseb rasedus- ja sünnituspuhkusele jääda, peab selle küsimusega silmitsi seisma. 2018. aastal on lapseootel emadele ette nähtud ühekordne väljamakse lapse sünniks valmistumise perioodi eest ja pärast tema sündi

Individuaalse pensioni koefitsiendi (IKK) väärtus – mis see on? Kindlustuspensioni moodustamine

Artikkel selgitab, mis on individuaalne pensioni koefitsient ja kuidas seda arvutatakse