2026 Autor: Howard Calhoun | [email protected]. Viimati modifitseeritud: 2025-06-01 07:13:44

Arooni indikaatori töötas välja 1995. aastal majandusteadlane, tehniline analüütik ja raamatute autor Tushar Chand, kes lõi ka Chande Momentum ja Qstick ostsillaatorid. Sanskriti keelest on "arun" tõlgitud kui "koit", mis näitab tema usku selle tööriista võimesse ennustada trendi suunda.

Päevakaubanduses on selle indikaatori kasutamisel põhinevad strateegiad ühed parimad. Need võimaldavad teil võimalikult kiiresti kasumit teenida. See on üks väheseid tehnilise analüüsi tööriistu, mis aitab teil saavutada püsivat edu nii trendidega kauplemisel kui ka vastupanu- ja tugiliinidel.

Kuidas Arooni indikaator töötab

Kogenud kauplejad on tuttavad olukorraga, kui vara hind liigub impulsiivselt, jäädes selgelt piiritletud vahemikku. See tõuseb või langeb ainult lühiajaliselt kogu kauplemisseansi jooksul.

Selle instrumendi arvutamise valem valitakse nii, et oleks võimalik ennustada hetke, mil vara väärtus väljub kõikumisest piiratud vahemikus, võimaldades mängijatel avada pika või lühikese positsiooni. Samuti saab see näidata, millal hind peatub ja hakkab konsolideeruma.

Kauplejad, kes eelistavad kaubelda trendiga, saavad Arooni abil varakult kauplemist alustada ja varakult väljuda, kui trend hakkab kulgema. Huvitav on märkida, et selle tehnilise analüüsi tööriista strateegiaid saab kasutada ka tugi- ja takistustasemetel kauplemisel, kuna need võimaldavad teil genereerida katkestussignaale.

Kirjeldus

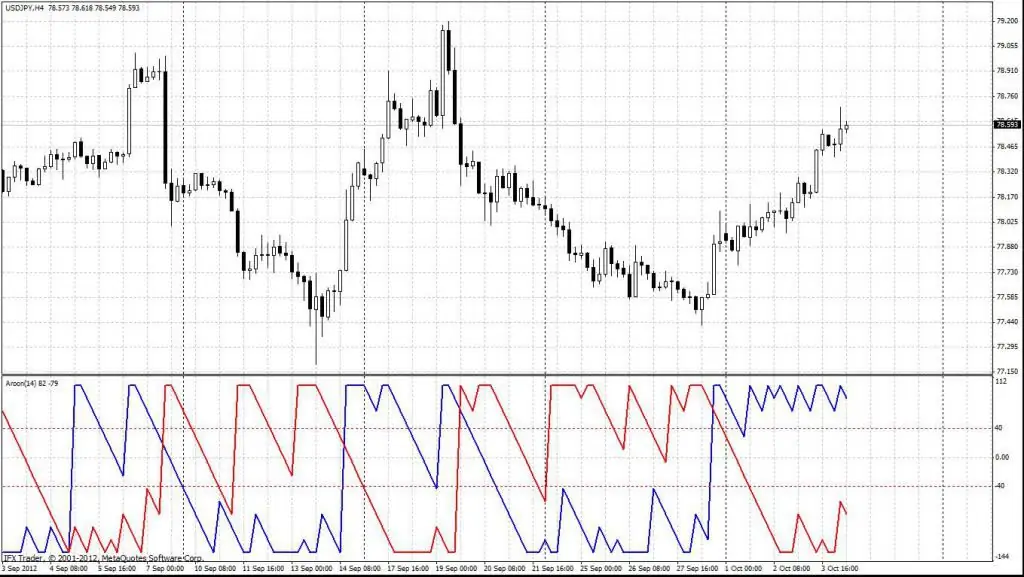

Arooni indikaator põhineb kahel graafikul, mis asuvad tavaliselt hinnagraafiku üla- ja alaosas.

Ülemise Aroon Up rea arvutamise valem on: [(perioodide arv) - (perioodide arv pärast hinna tipphetki)] / (perioodide arv)] x 100.

Aroon Downi indikaator arvutatakse sarnaselt: [(perioodide arv) - (perioodide arv pärast madalat hinda)] / (perioodide arv)] x 100.

Kuigi kaupleja võib selle indikaatori arvutamiseks valida mis tahes ajaperioodi, kasutab enamik mängijaid standardina numbrit 25. Eksperdid soovitavad kasutada just seda strateegiat, kuna see võimaldab teil teiste turuosalistega "sünkroonida".

Tõlgendamine

Nagu näete, võngub indikaator maksimaalse väärtuse 100% jaminimaalne väärtus 0%. Põhimõtteliselt saab Aruna liinide vahelist seost analüüsida ja hinnaliikumist tõlgendada järgmiselt:

- kui turutrendid muutuvad tõusvast langusesse ja vastupidi, ristuvad Aroon Up and Down ja vastupidi;

- kui trend muutub kiiresti, näitab indikaator äärmuslikke tasemeid;

- turu konsolideerumisel on Aruna jooned üksteisega paralleelsed.

Trendi suuna määramine

Indikaatorijoonte vastastikune asend teeb hinna liikumise suuna määramise lihtsaks. Kui Aroon Up ristub Aroon Downiga alt üles, moodustub signaal, et turul on algamas tõusulaine. Ja vastupidi, kui Aroon Down ületab Aroon Up ül alt alla, võite julgelt rääkida potentsiaalsest langusest.

Siiski ei tohiks igal uuel ristil ostu- või müügitellimust esitada, sest see viitab olemasoleva trendi muutumisele. Selle asemel tuleb enne uue positsiooni avamist Arooni soovitatud suunas oodata, kuni hind murrab vahemiku või trendijooned.

Tõlgendamine äärmuslike näidustustega

Nagu enamikke ostsillaatoreid, saab ka Arooni indikaatori näitu tõlgendada selle alusel, kus selle jooned diagrammil paiknevad võrreldes vastavate tasemete väärtusega, mida see esindab.

Peamised diagrammi väärtused, mida vaadata, on 80 ja 20 protsenti. Kui teil on vaja teadaKui hind tõuseb, piisab, kui oodata, kuni Aroon Up liin liigub üle 80% taseme. Ja kui Aroon Down langeb alla 20, kinnitab see tõusutrendi. Sellises olukorras peaksite esitama ostukorralduse kauplemissüsteemi reeglite alusel.

Seevastu, kui teil on vaja minna lühikeseks, kui hind ületab toetustaseme, saab Arooni indikaatorit kasutada langusmomendi kinnitamiseks. Selleks peab Aroon Downi diagramm olema alla 20% ja Aroon Up, vastupidi, üle 80%.

Kui aga üks graafikutest jõuab 100% tasemele, peaksite alati turgu jälgima ja püüdma oma kasumit kaitsta, nihutades peatust hinnale lähemale. Selle põhjuseks on asjaolu, et 100% diagramm näitab, et trendi arenemine võtab liiga kaua aega ja see võib olla üle ostetud või ülemüüdud ning peagi toimub pöördumine. See strateegia võimaldab kasutada Arooni indikaatorit binaarsete valikute jaoks.

Tugeva käigu korral ärge lahkuge turult tervikuna, sest iga väike hinnakorrektsioon pakub tegelikult veel ühe võimaluse positsiooni tõsta.

Näiteks kui Aroon Up joon puudutab 100% taset ja langeb seejärel 90%ni, kuid on endiselt Aroon Downi kohal, näitab see tagasijooksu ja te saate oma pikka positsiooni suurendada, mitte sellest väljuda. Samamoodi peaksite languse ajal tegema vastupidist ja proovima oma lühikesele positsioonile lisada.

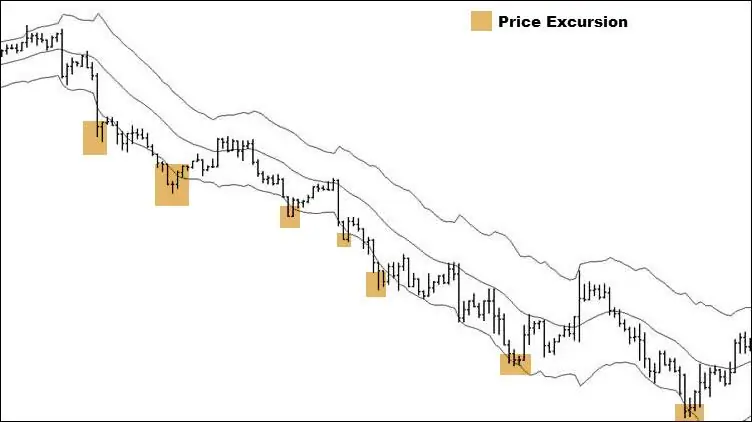

Rööpjoonte tõlgendamine

Rakenduse huvitav aspektArooni indikaator päevakaubanduses on selle kasutamise võimalus piiratud hinnavahemikuga turgudel. Kui vara väärtus konsolideerub kitsastes piirides, on Aroon Up ja Aroon Down diagrammid üksteisega paralleelsed. Konsolideerimisperioodid toimuvad alla 50% tasemetel, kui ei langus- ega tõusutrend ei ole piisav alt tugev. See kehtib eriti siis, kui indikaatori mõlemad read liiguvad korraga alla.

Vastupanu- ja tugiliinikauplejatele, kes naudivad vahemiku tipus lühikest tõusu ja tugiliinil pikaks muutmist, võib Arooni indikaator aidata tuvastada hindade konsolideerimise tsoone ja kasutada seda kauplemisstrateegiat.

Kui Arooni üles ja alla diagrammid on paralleelsed, näitab see, et peagi on toimumas purunemine.

Seega peaksite alati erilist tähelepanu pöörama hinnaliikumisele vahemiku ülemises ja alumises osas, kui Arooni graafikud on paralleelsed, kuna see võib murda takistusjoone ja kihutada mis tahes suunas. Seetõttu peaksite olema väga ettevaatlik.

Aroon Oscillator

Lisaks Arooni indikaatorile pakuvad paljud tehnilise analüüsi paketid ka samanimelist lisainstrumenti - ostsillaatorit. Selle väärtus arvutatakse Aroon Downi väärtuse lahutamisel Aroon Up väärtusest. Näiteks kui Aroon Up teatud ajahetkel on 100% ja Aroon Down=25%, siis on Arooni ostsillaator 100% - 25%=75%. Kui Aroon Up on võrdne 25% ja Aroon Down=100%, siis ostsillaatori märkon -75%.

Tihti paigutatakse ostsillaator Aruna põhidiagrammi alla eraldi histogrammina, et saaksite näha hetketrendi tugevust.

Kui ostsillaatori väärtus on positiivne, siis teeb hind uusi tippe sagedamini kui uusi madalseise. Ja vastupidi, negatiivne tase näitab negatiivsete suundumuste ülekaalu. Kuna ostsillaator on enamasti positiivne või negatiivne, muudab see tõlgendamise lihtsamaks. Näiteks tase üle +50% näitab tugevat liikumist ülespoole ja alla -50% näitab tugevat langustrendi.

Aroon ja ADX

Kogenud kauplejad näevad kergesti, et Arun käitub nagu ADX keskmise suunaindeksiga. Siiski tuleb mõista, et nende vahel on olulisi erinevusi.

Kui analüüsite nende valemeid, leiate, et Arooni indikaator kasutab ainult ühte olulist parameetrit - aega. Ülemine ja alumine rida näitavad aja protsenti arveldusperioodi algusest kõrge ja madalaima hinna saavutamiseni. See tähendab, et Aruna diagrammid võivad näidata trendi tugevust ja suunda.

Teisest küljest ei suuda ADX mõõta liikumissuunda. Selleks vajate selle komponente, nagu negatiivse ja positiivse orientatsiooni indikaatorid -DI ja +DI.

Lisaks kasutab ADX keerukamat valemit ja ATR keskmise tegeliku vahemiku indeksit, et "sileda" diagrammi, millel on sisseehitatud viivitus. Aroon Oscillator reageerib kiireminihinnamuutus ADX-ist, kuna valemis ei ole silumis- ega kaalutegureid.

Lõpetuseks

Arooni indikaator on suurepärane tööriist, mis peaks igal kauplejal olema oma arsenalis. See on turu liikumise visuaalne esitus, mida saab hõlpsasti tõlgendada, et teha otsuseid vastav alt hinna suunale ja hoogu. Samuti saate oluliselt suurendada kasumliku tehingu võimalusi, kui ehitate Aruna ümber kauplemistehnika koos läbimurdestrateegiaga või mõne muu hinnaliikumisel põhineva strateegiaga. Näitaja ennustab väga hästi nii trende kui ka konsolideerimisperioode ning genereerib signaale ka koos teiste tehnilise analüüsi tööriistadega.

Soovitan:

Küünlajalgade mustrid kauplemisel: kirjeldus, funktsioonid ja soovitused

Kas otsustasite uurida tehnilist analüüsi või kaubelda "Forexil"? See artikkel räägib teile, mis on küünlamustrid, milleks need on, mis need on ja kust alustada

ADX indikaator. ADX tehniline indikaator ja selle omadused

ADX-indikaator on ainulaadne kauplemistööriist, mis võimaldab teil määrata trendi tugevust. See annab kauplejatele selgeid signaale turule sisenemise ja turult lahkumise aja kohta

Korter – mis see on? Definitsioon, omadused ja rakendamine kauplemisel

Paljude kauplejate jaoks ei ole finantsturul kauplemine lisatulu, vaid peamine sissetulek. Spekulandid ja investorid kasutavad tehingutelt kasumi teenimiseks mitmesuguseid kauplemisvahendeid. Kauplemise õppimise käigus läbivad kõik algajad finantsturu põhiseaduste baaskursuse ning pööravad erilist tähelepanu selle prognoosimisele. Mis on korter ja kuidas sellega kaubelda, õpib lugeja sellest artiklist

Donchia kanal: indikaatori rakendamine

Donchian Channel tekitab algajatele kauplejatele kindlasti palju küsimusi. Miks valivad selle sageli professionaalsed kauplejad? Mis vahe on sellel tehnilisel instrumendil paljudest teistest ja millist strateegiat on parem kauplemiseks valida?

Keltneri kanal: indikaatori kirjeldus, kuidas kasutada

Keltneri kanal on kogenud kauplejate seas suur nõudlus. Välimuselt on see näitaja väga sarnane teiste analüüsivahenditega. Mis on indikaatori tunnusjoon? Kuidas seda õigesti kauplemisel kasutada ja mida on vaja seadistamisel teada?