2026 Autor: Howard Calhoun | [email protected]. Viimati modifitseeritud: 2025-06-01 07:13:44

Täna on tšeki mõiste muutumas üha populaarsemaks. Sellega saate mitte ainult tasuda arveid, vaid ka tasuda kaupade ja teenuste eest. Selles väljaandes räägime teile lähem alt tšekkide tüüpidest ja nende tööpõhimõttest.

Tšekkide ja raamatute üldkontseptsioon

Kui imeline on teleekraanilt vaadata, kui jõukas välismaa kodanik maksab hotellitoa või muude teenuste eest ilusa raamatu tšekiga. Teine asi on see, et väga vähesed inimesed teavad seda kontseptsiooni. Eelkõige on paljud segaduses selle toimingu teostamise üksikasjad. Püüame om alt poolt valgust heita.

Niisiis, vaatame lähem alt selle arvutussüsteemi kontseptsiooni, kontrollide liike ja üldisi omadusi. Tšeki vorm eeldab teatud maksja valduses olevate väärtpaberite kasutamist.

Lisaks on kõik tšekid salvestatud spetsiaalsesse raamatusse. Selle abil saab tšeki omanik teha tšeki saaja kasuks väljamakse selles märgitud summa ulatuses. Tähelepanuväärne on see, et saatja pangana saab tegutseda ainult finantsasutus, kus sahtlil oli eelnev alt konto avatud. See on tem alt, mida nad tulevikus teevadraha debiteeritakse, kuid täpselt tšekis märgitud summa ulatuses.

Millist teavet peaks tšekk sisaldama?

Arvestades tšekkide liike üksikasjalikum alt, ei saa öelda, millist teavet need peavad sisaldama. Seega näitavad nad järgmist teavet:

- dokumendi nimi (omamoodi kontroll);

- makstav summa;

- teave maksja kohta, märkides tema konto numbri (see on tem alt, et makse tehakse edaspidi);

- maksevaluuta;

- tšeki koostamise koht ja täitmise kuupäev;

- sahtli allkiri.

Märkimisväärne on see, et vähem alt ühe vajaliku eseme puudumisel kaotab tšekk oma esialgse väärtuse. Sellest, mis tüüpi pangatšekid on, räägime teile hiljem.

Mis on tšekid?

Kokku võib tšekkide liigid jagada kahte suurde rühma: ülekantavad (tellimus) ja nominaalsed. Reeglina märgitakse nomina altšekkidele tšeki omaniku nimi. Ülekanne või korraldus - saab omakorda vormistada teise isiku kasuks. Veelgi enam, kui tšekil olev summa makstakse sularahas, nimetatakse selliseid väärtpabereid sularahaks või sularahaks.

Kui dokumendi ühes veerus on märge "arveldamine", siis seda sularahas kätte ei saa. Selle summa saab aga pangaülekandega maha kanda. See protseduur tehakse raamatu omaniku kontolt. Aga kanda raha tõesti eranditult kandja kontole. Selliseid toiminguid nimetataksearvutatud. Veelgi enam, kui dokumendi täitmisel oli märgitud konkreetse konto number, on tšeki saajal õigus raha kanda ainult sellele.

Lisaks tehakse makseid tšekkidega (tšekkide liigid ja nende kohta käiva üldise kontseptsiooni leiate meie artiklist) saaja eest. Erinev alt eelmistest väärtpaberiliikidest emiteeritakse need tšeki saajat täpsustamata. Hiljem, kui märkmiku omanik otsustab tasuda eraisiku poolt osutatavate teenuste või kaupade eest, märgib ta oma palgalehele soovitud saaja.

Mis on ületatud, esitaja- ja garantiitšekid?

Pangatšekkide tüübid saab omakorda jagada rist-, esitaja- ja orderiteks. Ristitud väärtpaber tõlgitakse kui läbikriipsutatud. See võib sisaldada kaldkriipsu (üks või kaks) või pealdist. Siiski on ka juhtumeid, kus joont ja pealdist kasutatakse samaaegselt. Nii väljaandjad kui ka saajad saavad seda ristmikku teha.

Ristumine on eriline ja üldine. Esimesel juhul märgivad sellised väärtpaberid raamatu väljastamise eest vastutava finantsasutuse nime. See tähendab, et sellise tšeki sissemaksmisega või selle eest tasumisega tegeleb täpselt see pank, mis ületamisel märgitud. Teisel juhul mainitakse ka krediidiasutuse nime, kuid lisaks võetakse kasutusele uus märk - “pank”. Seda tüüpi arveldustšekke aga ei sulatata. Neil märgitud summale saab üle kanda ainultsaaja konto. Muidugi saab neid siis kodumaise valuuta vastu vahetada, kuid see võtab aega.

Ärge ajage segi mitut identset mõistet

Arvutustes osalevad lisaks väärtpaberitele ka muud ainult nime poolest sarnased infokandjad. Nii näiteks leidub kassatšekke jaemüügipunktides. Need on paberile trükitud spetsiaalne kviitung.

Kõige levinumad seda tüüpi tšekid kauplustes, supermarketites ning muudes kaupade ja teenuste müügikohtades. Reeglina trükitakse need spetsiaalsele kassast tulevale lindile.

Sellistel kandjatel on näidatud järgmine teave:

- poe nimi;

- organisatsiooni või filiaali aadress;

- ostetud kaupade või teenuste hind;

- organisatsiooni juriidiline vorm;

- tšeki number;

- Kassapidaja või kaupmehe TIN;

- summa koos maksude ja lõivudega (sageli allkirjastatakse ka laekunud summa ja väljastatud muudatuse suurus);

- tööaeg;

- e-posti aadress või organisatsiooni veebisait;

- aitäh (Täname ostu eest!).

Seda tüüpi sularahakviitungid väljastatakse aga pärast kliendilt sularaha saamist või kaardiga makse sooritamist. Mõnikord tuleb need esitada, et saada juba tasutud kaup.

Serinevad sularahakviitungid: mis need on?

Sõltuv alt otstarbest ning kaupade ja teenuste mitmekesisusest jagatakse sularahakviitungite tüübid tinglikult: paber- ja elektroonilised. EsimeselTeisel juhul saab klient prinditud tšeki paberkandjal ja teisel juhul ainult selle elektroonilise versiooni.

Muide, elektroonilise vormi saamisel saab selle alati sujuv alt üle kanda alternatiivsele paberversioonile. Kuid selleks peate selle esm alt printima. Tšeki saate tegelikult ka elektroonilisel kujul pärast kaardiga maksmist või veebipoodides virtuaalvaluutat kasutades.

Mis on müügikviitung?

Lisaks ül altoodule on ka muud tüüpi müügitšekke. Eelkõige hõlmavad need paberkandjaid, mida eraettevõtjad kasutavad aruandluseks. Antud juhul peame silmas müügitšeki vormi, mis on suurepärane täiendus varem laekunud kassadokumendile (kviitungile). Tavaliselt ei kehti see standardsete rangete aruandlusvormide kohta, kuna see täidab abifunktsiooni. Siiski sisaldab see järgmist teavet:

- dokumendi nimi ja tüüp;

- ettevõtja kontaktandmed;

- TIN;

- kviitungi kuupäev;

- vormi number;

- kaupade ja teenuste täielik loetelu;

- summa;

- allkiri ja kõik andmed tšeki väljastanud vastutava isiku kohta.

Tähelepanuväärne on, et sellisesse dokumenti salvestatakse teave iga ostetud kauba ja teenuse kohta (võttes arvesse selle maksumust ja kaalu). Suurema mugavuse huvides registreeritakse erinevat tüüpi tšekkidega tehingud vastavasse kontoraamatusse või kassaraamatusse.

Mida saan tšekkidega teha?

Kui me räägime raamatusse paigutatud standardväärtpaberitest,neid saab kasutada kaupade ja teenuste eest tasumiseks. Tänu paberkandjale saate toote või teenuse ise kätte, kuid alles pärast täielikku tasumist. Lisaks aitab just sularahakandja lahendada konfliktsituatsiooni, näiteks kui ostsite defektse toote või ebakvaliteetse kauba. Või tekkis segadus hinnaga. Ja müügitšekid aitavad jälgida müüdud kaupade arvu ja arvutada lõppsummat.

Tšekkide tüübid Sberbankis

Sberbankis on arvelduskontrollid. See kasutab rahalisi dokumente, mis tõendavad teatud summa saamise õigust (tavaliselt on see vahemikus 10-100 000 rubla). Need väljastatakse kliendi nimele, kuid alles pärast seda, kui ta on kontole raha sisse kandnud. Tähelepanuväärne on see, et pangandusorganisatsioonis ei saa ühele nimele väljastada rohkem kui ühe tšeki. Soovi korral saab selle dokumendi ümber kirjutada mõne teise kliendi nimele. Kuid sel juhul saab uus omanik sellele kõik õigused.

Seda tüüpi tšekid võivad:

- makstud eraisikute kasuks sularahas;

- kasutatakse toote või teenuse eest tasumiseks;

- kasutatakse toote või teenuse eest makse kinnitamiseks.

Sberbanks töötas varem niinimetatud reisitšekkidega. Me räägime neist allpool.

Mis on "reis" või reisiväärtpaberid?

Teist tüüpi maksedokumendid on reisitšekid. Neid väärtpabereid emiteerivad tavaliselt reisibürood, pangad, rahvusvahelised rahasüsteemid ja muud finantsasutused. Tegelikult on need omamoodi arveldusdokumendid, mis võimaldavad teil osta konkreetse teenuse või toote. Sellise maksevahendi omanik võib olla iga üksikisik. Samas on sellise dokumendi tulevane omanik ostu sooritamisel kohustatud sellele oma allkirja panema.

Makseolukord Venemaal ja välismaal

Erinev alt enamikust välisriikidest ei ole seda tüüpi maksed Vene Föderatsioonis levinud. Kuid mõned finantsorganisatsioonid on nendega endiselt seotud, näiteks varem oli see Venemaa Sberbank. Praegu saate selliseid maksedokumente vahetada ja osta Svyaz-Bank'is, VTB Bank of Moscow ja Uralsib Bankis. On tähelepanuväärne, et mõned neist korraldavad isegi originaalseid auhindadega kampaaniaid, mille eesmärk on juhtida tähelepanu suhteliselt uuele makseviisile.

American Expressi maksevahendeid saab osta väärtpaberipankadest. Samas jääb selliste tšekkide nimiväärtus 50-500 USA dollari ja euro vahele. Nende ostude eest selles organisatsioonis võetakse vahendustasu vahemikus 0,5%. Vahetusvaluutana kasutatakse tavaliselt kodumaiseid rublasid või välismaiste pangatähti.

Siin on seda tüüpi dokumentide armastajatel õigus nendega maksta. Sel juhul debiteeritakse vajalik summa tšekiomaniku kontolt. Tõsi, nii saab maksta ainult tollimaksuvabades poodides (duty-free). Vastasel juhul saab dokumendid tõesti sise- või välisvaluutaks vahetada panga kehtiva kursi alusel.

Need tšekid on Ameerikas väga populaarsed. Siin koosneid saab kasutada mis tahes kaupade ja teenuste ostmiseks. Seetõttu varuge Ameerika Ühendriikides ringi reisides vab alt kohalikus valuutas võrdväärseid maksedokumente.

Kuidas leida panku, kus vahetada ja osta?

Sobiva organisatsiooni leidmiseks, kus saaksite oma reisitšekke osta või vahetada, peate minema ametlikule venekeelsele ressursile American Express aetclocator.com. Siin tuleks määrata sobivad parameetrid, mille tulemuste järgi leiate endale lähima finantsasutuse filiaali. Näiteks valides riigiks Venemaa ja linna Moskva, saate nimekirja seitsmest Svjaz-Banki filiaalist.

Sarnast teavet leiate veebisaidilt americanexpress.com pärast riigi ja eelistatud liidese keele valimist.

Reisitööriistade sordid ja omadused

Praegu on teada järgmist tüüpi reisitšekid:

- American Expressi ja Visa Interpayment.

- CitiCorp.

- Thomas Cook Mastercard.

Kõige populaarsemad on American Express. Need kuuluvad kõige kuulsamale emitentettevõttele ja on välja antud järgmist tüüpi välisvaluuta jaoks:

- Austraalia ja USA dollarid;

- Saudi Real;

- GBP;

- Hiina jüaan;

- Kanada dollar;

- euro;

- Jaapani jeen jne

Praegu tegutsevad Venemaal ainult dollari väärtpaberid ja eurod. Ülejäänud on praktiliselt ebapopulaarsed. Samal põhjusel on neid käibel väga vähe.

Kuidas seda saada ja kas see on raske?

Reisitšekkide ostmiseks tuleb tulla valitud pangakontorisse, selgitada kurss ja tellida sobiva nimiväärtusega dokumendid. Sel juhul vajate dokumentidest sise- või välispassi. Pärast nende saamist peate panema oma allkirja vasakusse ülanurka. See toiming aitab vältida probleeme, mis on seotud teie maksevahendite kaotsimineku või vargusega. Teisisõnu, keegi peale teie ei kasuta neid. Tavaliselt väljastatakse ostu kinnitamiseks kviitung. See kirjeldab omandamise olemust, nimiväärtust, kulutatud summat ja teie kontaktandmeid.

Millised on reisitööriistade eelised?

Reisitšekkide kasutamisel on mitmeid eeliseid. Näiteks neil dokumentidel ei ole aegumiskuupäeva. Sel põhjusel ei hoita neid sageli mitte ainult aastaid, vaid võib isegi pärida.

Tšekkide kasutamise teine eelis on võimalus võtta välisma alt välja suur rahasumma. Sel juhul piiranguid ei eeldata. See on eriti mugav, kui teie reisi lõppeesmärk on kinnisvara või sõiduki ostmine. Kui aga summa ületab 10 000 dollarit, siis tuleb see sisestada tollideklaratsiooni.

Lisaks on tšekid välismaal suurepäraselt konverteeritavad. Vahetades need kohaliku valuuta vastu, saate palju säästa. Lisaks ei ületa ühe väärtpaberi vahetamise vahendustasu sageli ühte dollarit.

Kas see on ohutukasutada?

Reisitšekkide kasutamine on täiesti ohutu. Isegi kui kaotate vähem alt ühe, aitab lähim pangakontor teil probleemi lahendada. Maksedokumentide tagastamiseks tuleb esitada vaid maksekviitung või märkida kadunud maksekorralduste numbrid. Ja loomulikult registreeritakse kõik reisidokumendid. Seetõttu ei saa keegi neid kasutada peale teie.

Negatiivsed kasutuspunktid

Reisitšekkide kasutamise negatiivsete külgede hulgas on ka tõsiasi, et niikuinii peate tegelema sularahaga. Need on need, mille saate pärast ostmist vahetusrahana. Ja sularaha olemasolu välismaal on alati seotud teatud riskidega, näiteks kaotsimineku või vargusega. Ja loomulikult, kui peate oma dokumendid kohaliku valuuta vastu vahetama, peate otsima panku, mis selliseid toiminguid teevad.

Kui me räägime tšekkidest üldiselt, on nende mugavus ilmne. Need võimaldavad teil toote või teenuse hankimise protsessi lihtsustada, kuid on samal ajal seotud teatud nüanssidega. Eelkõige peate Venemaal ikkagi ringi jooksma, otsides müügikohti, mis neid aktsepteerivad. Krediitkaartidega on olukord hoopis teine. Neid võetakse igal pool vastu, rahastatakse ja vahetatakse.

Soovitan:

IFRS 10: mõiste, määratlus, rahvusvahelised standardid, üks mõiste, finantsaruandluse reeglid ja tingimused

Selle artikli raames käsitleme standardi IFRS (IFRS) 10 “Konsolideeritud finantsaruanded” rakendamise põhiküsimusi. Uurime ema- ja tütarettevõtete raamatupidamise ja aruandlusega seotud küsimusi, investori mõistet IFRS 10 raames

WACC – mis see näitaja on? Mõiste, valem, näide, kasutamine ja mõiste kriitika

Tänapäeval kasutavad kõik ettevõtted mingil määral laenatud ressursse. Seega ei toimi nad mitte ainult omavahendite, vaid ka krediidi arvelt. Viimase kasutamise eest on ettevõte sunnitud maksma protsendi. See tähendab, et omakapitali maksumus ei võrdu diskontomääraga. Seetõttu on vaja teist meetodit. WACC on üks populaarsemaid viise investeerimisprojektide hindamiseks. See võimaldab arvestada mitte ainult aktsionäride ja võlausaldajate huvidega, vaid ka maksudega

Maksud ja maksumaksed – mis see on? Klassifikatsioon, liigid, mõiste ja liigid

Praegu on maksusüsteem Venemaa Föderatsiooni kehtivate õigusaktidega kehtestatud maksude ja lõivude kogum, mis kogutakse erinevate tasandite eelarvetesse. See süsteem põhineb seaduses sätestatud põhimõtetel. Vaatleme üksikasjalikum alt maksumaksete olemuse, klassifikatsiooni, funktsioonide ja arvutamise küsimusi

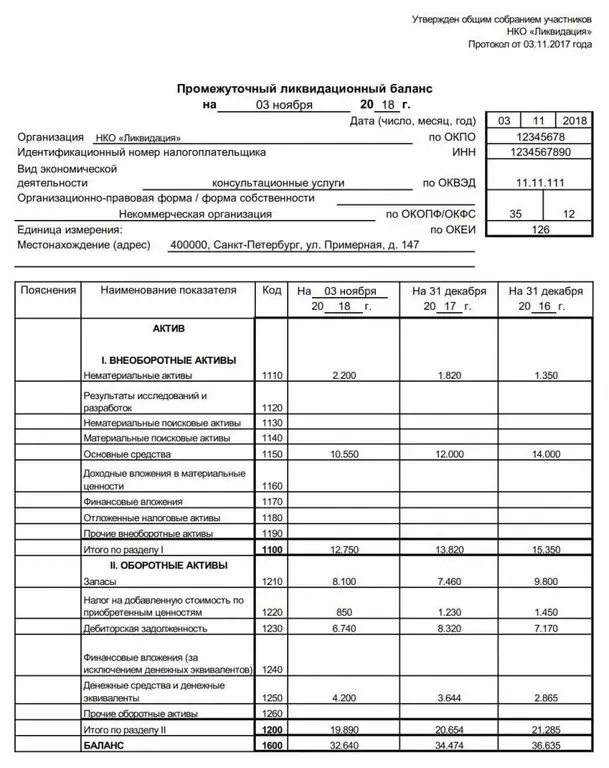

Likvideerimisbilanss on Likvideerimisbilansi mõiste, kinnitamise, vormi ja täitmise näidis mõiste

Likvideerimisbilanss on oluline finantsakt, mis koostatakse organisatsiooni sulgemise ajal. See võib olla vahepealne või lõplik. Artiklis kirjeldatakse, mis on nende dokumentide eesmärk, millist teavet neisse sisestatakse, samuti kuidas ja millal need heaks kiidetakse ja föderaalsele maksuteenistusele esitatakse

Kindlustusmakse liigid: põhiolemus, tekkepõhine, maksed

Kindlustusmaksete olemus, nende liigid, seadusandlik regulatsioon. Kes on maksja? Mille eest need tasud on? Erandid välismaalaste ja kodakondsuseta isikute puhul. Mida kindlustusmaksed ei kata? Kuidas baasi arvutatakse, millised tariifid siin kehtivad? Kindlustusmaksete saatmise tähtajad