2026 Autor: Howard Calhoun | calhoun@techconfronts.com. Viimati modifitseeritud: 2025-01-24 13:15:37

Kogu oma raha investeerimist ainult ühte kapitali korrutamise vahendisse on alati peetud väga riskantseks äriks. Palju stabiilsem ja efektiivsem on raha jaotada eri suundades nii, et võimalikud kahjud ühes valdkonnas kompenseeritakse teises suurenenud sissetulekuga. Selle idee praktiliseks teostuseks on investeerimisportfell. Tegelikult esindab see finants- ja reaalinvesteeringute kogumit. Kui rääkida aktsiaturust, siis selle sõna kitsamas tähenduses tähendab see mõiste absoluutselt kõiki juriidilisele või eraisikule kuuluvaid väärtpabereid, sõltumata liigist, kestusest ja likviidsusest, mis toimivad lahutamatu juhtimisobjektina.

Mis on investeerimisportfell

Igal investoril on oma prioriteet riskide, kasumlikkuse ja investeeringute likviidsuse vahel. Sõltuv alt nende tegurite suhtest on võimalik välja tuua kasvuportfell,sissetulek ja segatud, kombineerides mõistlikult mõlemat valdkonda. Igal neist on oma eesmärgid ja omadused. Seega on kasvu investeerimisportfell suunatud tulude maksimeerimisele pikemas perspektiivis. Sel juhul keeldub investor väga tulusatest valdkondadest, mis toovad tulu lühikese aja jooksul. Sellise portfelli aluseks on reeglina stabiilset kasvu näitavad väärtpaberid ning selle eesmärgiks on kapitali suurendamine läbi selliste varade turuväärtuse tõstmise. Sel juhul on dividendidel teisejärguline roll. Vastupidi, sissetulekute investeerimisportfelli eesmärk on maksimeerida igast tehingust saadavat kasumit ja see on loodud lühiajalise maksimaalse kasumlikkuse saavutamiseks. Sel juhul ei ole väärtpaberite pikaajaline väljavaade määrava tähtsusega ning väärtpaberite valiku määravaks kriteeriumiks on kõrge jooksevtulu, sh läbi dividendi- ja intressimaksete. Investeerimisportfelli risk on sel juhul palju suurem kui eelmisel variandil. Need kaks tüüpi on äärmuslikud, sobivad ainult erijuhtudel ja teatud asjaoludel. Kõige parem on loomulikult moodustada tasakaalustatud portfell või nagu seda nimetatakse ka kasvu ja tulu investeerimisportfell. Selle eesmärk on kasumlikkuse ja riskide optimaalne kombinatsioon.

Investeerimisvahendite valik

Sõltumata portfelli tüübist soovitame kõikjal kasutada hajutamist. Erinevaid pabereid mõjutab tohutult palju tegureid ja neid kõiki on võimatu jälgida. Seetõttu tähendab investeerimisportfelli mõiste mõistlikkurahaliste vahendite jaotamine eri tüüpi finantsinstrumentide vahel. Pärast varaklassi valimist on mõttekas jaotada vahendid sellesse klassi kuuluvate eri tüüpi väärtpaberite vahel. Näiteks kui valitsus otsustab keskenduda energiatööstusele, siis selle asemel, et osta kogu kapitaliga kindla liidri aktsiaid, on parem osta mitme selles valdkonnas tegutseva ettevõtte aktsiad. Teine hajutamisvõimalus on valida erinevate dividendimakseperioodidega väärtpabereid. See võimaldab teil reinvesteerida varadesse, mille väärtus on oluliselt tõusnud.

Perioodiline läbivaatamine

Vähem alt kord aastas tuleb teha terviklik analüüs ja hinnata varade hetkejaotust ning vajadusel korrigeerida varade suhet. Algul on oluline õppida, kuidas pikas perspektiivis eesmärke õigel ajal saavutada ja kogemuste omandamisel, kui tunnete end prognoosides kindl alt, saate portfelli tihemini kohandada.

Reinvesteerimine

Regulaarne osa kasumist varadesse investeerimine võib kapitali oluliselt suurendada. Samas on aastase perioodi lõpu suure sissemakse asemel parem investeerida 1/12 sellest summast kuus. Kuigi on täiesti vastuvõetav teha suuri investeeringuid, kui need on parasjagu saadaval ja praegune olukord nõuab kiiret tegutsemist.

Soovitan:

Anodeeritud kate: mis see on, kus seda kasutatakse, kuidas seda tehakse

Anodeerimine on elektrolüütiline protsess, mida kasutatakse looduslike oksiidide kihi paksuse suurendamiseks toodete pinnal. Selle toimingu tulemusena suureneb materjali vastupidavus korrosioonile ja kulumisele, samuti valmistatakse pind ette krundi ja värvi pealekandmiseks

Mis juhtub, kui te laenu ei maksa? Mida teha, kui laenu pole midagi maksta?

Keegi pole rahapuuduse eest kaitstud. Sageli võetakse laenu mikrofinantseerimisorganisatsioonidelt. Rahaloomeasutustes on kinnituse saamine lihtsam ja võite võtta väikese summa. Mida teha, kui juhtus ootamatu ja laenu pole enam midagi tagasi maksta? Kuidas käituda võlausaldajapanga töötajate ja inkassodega? Kas tasub asja kohtusse anda ja mis saab pärast seda?

UEC – mis see on? Universaalne elektrooniline kaart: miks seda vaja on, kust seda hankida ja kuidas kasutada

Kindlasti on kõik juba kuulnud, et on olemas selline asi nagu universaalne elektrooniline kaart (UEC). Kahjuks ei tea kõik selle kaardi tähendust ja eesmärki. Räägime siis UEC-st – mis see on ja miks seda vaja on

Gantti diagramm on teie planeerimisassistent. Mis on Gantti diagramm ja kuidas seda teha?

Gantt Chart on üks populaarsemaid tööriistu projektijuhtimise ajakava visuaalseks illustreerimiseks

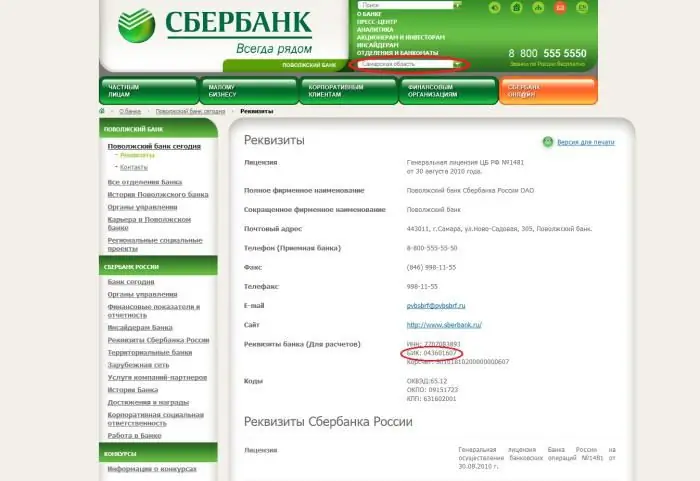

BIC: mis see on, kuidas see moodustub ja kust seda leida?

BIC on kantud kõigi krediidiasutuste kohustuslike identifitseerimisandmete loendisse ja seda näidatakse rahaülekannete tegemisel, maksekorralduste, akreditiivide jms töötlemisel. Enamikus maailma riikides määratakse igale loodud pangale oma oma ainulaadne BIC. Mis see on ja kuidas see moodustub, saate seda artiklit lugedes teada