2026 Autor: Howard Calhoun | [email protected]. Viimati modifitseeritud: 2025-01-24 13:15:45

Täna pööratakse tähelepanu kinnisvara maksusoodustusele. See küsimus huvitab paljusid Venemaa elanikke. Osa selle või teise vara kättesaamisel tehtud kulutustest saab ju tagastada. Peaasi, et kaasas oleks tõendid kulutuste kohta ning vastaksid teatud nõuetele. Millele siis kõigepe alt tähelepanu pöörata? Millist teavet peaks iga kinnisvaramaksu mahaarvamisest huvitatud kodanik kursis olema? Seda kõike arutatakse hiljem. Selle teema mõistmine pole nii raske, kui tundub. Eriti kui valmistute protsessiks eelnev alt.

Mahaarvamine on…

Esimene samm on mõista, mis on maksusoodustus. See on teatud kinnisvarale (või teenusele) kulutatud raha osa tagastamine. Neid on erinevaid. Näiteks eraldavad nad sotsiaalseid ja varalisi mahaarvamisi.

Operatsioon on teatud summa raha tagastamine ühel või teisel juhul tehtud kulutustelt. Kinnisvaramaksu mahaarvamine ei kehti. See tähendab, et te ei saa makse tagasi. Selliseid toiminguid kui selliseid ei loeta kuludeks.

Kui mahaarvamise tähtaeg on

Tänapäeval on mitmeid juhtumeid, kui kodaniku vara eest on võimalik osa rahast tagastada. Selle meeldejätmine pole nii raske, kui tundub. Lõppude lõpuks on eraisikute vara maksusoodustused ette nähtud:

- Korteri või kinnisvara ostmisel. Peaasi, et ostjal oleksid olemas kõik eluaseme eest tasumist kinnitavad dokumendid.

- Maja ehituse ajal. Sellises olukorras on oluline, et see puudutaks eluaset.

- Igasuguse korteri/maja remondi- või kaunistamiskulude eest, kus kodanik elab. Pole kõige levinum stsenaarium.

- Kui on olemas hüpoteeklaen. Siis saad kinnisvara soetamisel teha maksu mahaarvamise. Toiming tehakse seoses hüpoteeklaenu intressidega.

Selles pole midagi rasket ega erilist. Vastav alt sellele, kui inimene ostab korteri, on tal õigus osa rahast tagastada. Mitte alati, kuid enamikul juhtudel on see võimalik.

Kui raha ei saa tagastada

Ja kui selle või teise kinnisvara eest pole võimalik raha tagastada? Seda peaks teadma ka iga kodanik. Iseenesest pole mahaarvamise protseduur nii kiire ja lihtne. Seetõttu on piirangud olulised.

Maksu mahaarvamine ei toimi, kui:

- Kinnisvara mahaarvamine on maksimaalses summas juba laekunud. Vastav alt kehtestatud reeglitele saavad kodanikud kasutadatagasi ainult üks kord. Kuid on ka erandeid. Praktikas on need haruldased.

- Ostu-müügitehing tehti lähisugulase osalusel. See tähendab, et kui inimene ostab kinnisvara sugulastelt.

- Ametlikku tööd pole. Venemaal keelab tööpuudus kinnisvaramaksu mahaarvamine.

- Tööandja osales kinnisvara soetamises. Näiteks kui kodanik saab ülemuselt osa rahast korteri eest tasumiseks.

- Tehingu käigus kasutati riiklikke toetusi või rasedus- ja sünnituskapitali.

Sellest tulenev alt võib peaaegu iga maksumaksja taotleda korteri või maja maksusoodustust. See on tavaline nähtus. Pidage meeles mõningaid piiranguid.

Maksimaalsed mahaarvamised

Millised täpselt? Asi on selles, et kinnisvara maksusoodustust saab ainult üks kord. Venemaal tagastatakse kodanikule maksimaalne rahasumma. Kui ühe või teise mahaarvamisega osutub see väiksemaks, saab edaspidi puudujääva summa muude kinnisvarakulude kaudu tagastada. Kuid niipea, kui limiit on ammendatud, tuleb operatsioon igaveseks unustada.

Isikute vara maksusoodustused on piiratud vara väärtusega 2 000 000 rubla. Saate tagastada 13% kulutuste maksumusest, kuid mitte rohkem kui 260 000 rubla. Kui kinnisvara väärtus on üle 2 miljoni, näiteks 4, on tootlus ikkagi 260 tuhat.

Hüpoteeklaenudele kehtivad mõned muud piirangud. Sellises olukorras maksimaalne summa, millest saate lahutada13% on 3 000 000 rubla. Selgub, et saajale ei tagastata rohkem kui 390 000 rubla.

Vastav alt on sellised piirangud Venemaal täna kehtivad. Vara maksusoodustus 2016. aastal väljastatakse samamoodi nagu seni. Aga mida selleks vaja on? Kuhu minna ideed ellu viima?

Kust võtta ühendust

See pole tegelikult nii keeruline, kui tundub. Dokumentide otsene kogumine võtab palju aega, kuid palju lihtsam on leida koht, kuhu saab esitada kehtestatud vormis avalduse eraisiku vara raha tagastamiseks. Inimeselt ei nõuta olulisi teadmisi.

Kinnisvara maksusoodustuse saab teha:

- tööandj alt (äärmiselt harv);

- konkreetse paikkonna maksuametis;

- MFC kaudu.

Multifunktsionaalsed keskused muutuvad üha populaarsemaks. Ja kodanikud tegutsevad harva tööandja kaudu. Praktikas on nõutav pöördumine otse ringkonna maksuhalduri poole.

Kui palju serveerida

Mõned mõtlevad, kui palju aega on kodanikul kinnisvaramaksu mahaarvamise taotlemiseks. 2016. aasta on periood, mil Venemaal toimusid tõsised muudatused seadusandluses. Kuid samal ajal ei puudutanud muudatused kinnisvarale kulutatud raha tagastamisega seotud küsimusi. See tähendab, et kehtivad samad reeglid, mis eelmistel aastatel.

SeeJah, kehtestatud vormis avalduse saab kodanik esitada mahaarvamiseks 3 aasta jooksul alates ostu-müügitehingu tegemise päevast. Pärast määratud ajavahemikku ei saa te tagasimakset teha.

Kui on plaanis remont või taastamine, siis saab vastavad kulutused arvata vara maksumusse (oluline on tšekkide ja kviitungite olemasolu). Seetõttu pole vaja kiirustada maksuteenistuse poole pöördumisega. Kuid protsessi edasi lükata ei tasu. Soovitatav on koguda pakett dokumente, mis on vajalikud idee ellu viimiseks alates tehingu sõlmimisest.

Dokumendid ostmisel

Isikute vara maksusoodustused väljastatakse alles pärast teatud dokumentide loetelu esitamist vastavale asutusele. Isik võib keelduda, kui mõned paberid pole saadaval. Seetõttu on soovitatav kõige paki kogumisele läheneda erilise tähelepanuga. Samuti väärib märkimist, et kõikidele dokumentidele on parem lisada koopiad. Nende puudumine toob mõnikord kaasa ka maksuameti keeldumise tagastada osa kinnisvara ostmiseks kulutatud rahast.

Kui kodanik ostab ise eluaseme (ilma hüpoteegita), peab kinnisvaramaksu mahaarvamine ostj alt:

- maksudeklaratsiooni vorm 3-isiku tulumaks;

- 2-isiku tulumaksu tõend (originaal, võetud tööandj alt, üksikettevõtjad koostavad iseseisv alt);

- isikutunnistus (pass);

- tagastuse väljakujunenud vormi avaldus;

- leping, mis näitab tehingu sõlmimist(ost ja müük);

- kinnisvara omandiõiguse tunnistused (koos notari poolt kinnitatud koopiaga);

- vara vastuvõtmise ja üleandmise aktid;

- maksedokumendid (tšekid, kviitungid, väljavõtted) taotleja nimel;

- konto üksikasjad, kuhu raha kanda pärast taotluse läbivaatamist.

Ei midagi rasket ega erilist. Tegelikult polegi osa kinnisvarale kulutatud raha tagasi saamine kuigi keeruline. Taotlust peetakse ligikaudu 1, 5-2 kuuks. Ja raha ülekandmine määratud detailidele võtab aega umbes 1,5 kuud. Kuid see juhtum kehtib ainult eluaseme iseseisva ostmise kohta, ilma eriomadusteta. Dokumentide loetelu võib muutuda. Kuidas täpselt? Kõik oleneb olukorrast.

Jagatud omand

Näiteks on üha sagedamini juhtumeid, kus abikaasad omandavad eluaseme kaasomandisse. Antud olukorras pannakse ikka vara maksusoodustus, seda ei tühista keegi. Kuid dokumentide loetelu muutub veidi. Eelnev alt loetletud paberite loendile peate lisama:

- abielutunnistus;

- avaldus, milles määratakse kindlaks konkreetse kinnisvara osade määratlus;

- kõikide alaealiste laste sünnitunnistused (kui neil on oma aktsiad);

- alaealiste passid (alates 14. eluaastast).

Kui räägime raha tagastamisest koos viimistlustöödega, siis tuleb kaasa võtta ka teatud kulude tasumise tšekid ja kviitungid, kokkuleperemonditööd (kui on), maksja TIN. Viimane dokument on alati kõige parem esitada.

Hüpoteek

Aga mis siis, kui me räägime hüpoteeklaenust? Sarnane stsenaarium on tänapäeval Venemaal üsna tavaline. Hüpoteegilepingu alusel soetatud kinnisvara maksusoodustus nõuab taotlej alt (lisaks eelnev alt märgitud paberitele):

- hüpoteeklaenuleping;

- tõend intressi kinnipidamise kohta;

- hüpoteegi % tasumise tõend.

Viiteid ja väljavõtteid on originaalidel ja koopiatel. Kuid tšekid ja kviitungid tuleb tuua ainult originaalid. Tegelikult pole selle või teise dokumentide paketi kogumine nii keeruline, kui tundub, kui alustate protsessi eelnev alt.

MFC või maksuteenistusega ühenduse võtmise kord

Nüüd natuke sellest, milline on konkreetsele organisatsioonile avalduse esitamise kord kinnisvara ostmisel kinnisvaramaksusoodustuse saamiseks. Kui isik otsustab iseseisv alt pöörduda maksuhalduri või MFC poole, peab ta järgima juhiseid:

- Koguge teatud dokumentide loend. See oleneb olukorrast.

- Tehke paberitest koopiaid. Omanditunnistused peavad olema notari poolt kinnitatud. Vastasel juhul loetakse dokument kehtetuks.

- Täitke kehtestatud vormi taotlus. Serveeritud ühes eksemplaris, originaalis. Enamasti täidetakse MFC-s või otse maksuametis.

- Esitage sobivale organisatsioonile dokumentide pakett.

- Oodake maksuhaldurilt vastust raha ülekandmise kohta määratud üksikasjadele. Kui isikule keeldutakse, teatatakse kirjas tingimata taotluse tagasilükkamise põhjus. Võite tuua puuduvad paberid ja parandada olukorda. Maksuteenistuse vastus tuleb kuu aja jooksul alates kehtestatud vormi taotluse esitamise kuupäevast.

- Oodake, kuni raha kodaniku kontole kantakse.

See on kõik. Nii saadakse kodanikelt kinnisvara maksusoodustus, kui nad pöörduvad iseseisv alt MFC-sse või maksuametisse. Aga mis siis, kui inimene otsustab kasutada raha tagasi otse tööandja kaudu? Mida on kõigil oluline selle protsessi kohta teada?

Tööandja kaudu

Tegelikult hõlbustab selline samm oluliselt paberimajandust, millega iga kodanik silmitsi seisab enne osa kinnisvarale kulutatud raha saamist. Mida sellises olukorras kodanikult nõutakse? Kinnisvaramaksu maksu mahaarvamist hõlbustatakse järgmiselt:

- ei pea esitama sissetulekut tõendavat dokumenti;

- ei nõua 3 üksikisiku tulumaksu deklaratsiooni;

- taotlus on kirjutatud lihtsustatud kujul.

Mida peaks inimene järgmisena tegema? Olenev alt olukorrast kogub kodanik teatud paketi dokumente (täielik nimekiri esitati varem). Järgmisena esitatakse maksuametile avaldus koos paberitega. Kohe pärast vastav alt talitusest vastuse saamist võite pöörduda tööandja raamatupidamisosakonna poole nii mahaarvamise avalduse kui ka maksugateavitus-kinnitusprotsess.

Mida see meetod annab? Kehtestatud vormi avalduse esitamise hetkest kodanikul tulumaksu ei maksustata. Ehk siis tööandja lõpetab kodanikult 13% palgast. Protsess jätkub kas kuni mahaarvamise laekumiseni kehtestatud summades või kuni kalendriaasta lõpuni. Kõik sõltub sellest, kumb on enne.

Nagu juba mainitud, ei kasutata seda stsenaariumi kuigi sageli. Kodanikud eelistavad saada kinnisvara maksusoodustust maksuhaldurilt, mitte tööandj alt. See on kõige levinum stsenaarium.

Müügil

Ja kinnisvara müümisel saate maksu maha arvata. See joondamine on asjakohane, kui tegemist on kinnisvaraga, mille omanik on vähem kui 3 aastat. Saate tagastada maksimaalselt 250 000 rubla. Selle summa võrra makstakse maksimaalselt makstud maksusumma tehingult, mille puhul on tehtud:

- auto;

- mitteelamukinnisvara;

- garaažid;

- muud üksused.

Kui me räägime korteritest, majadest, suvilatest ja tubadest, siis on maksimaalne mahaarvamine 1 miljon rubla. Tagasimakse saamiseks vajate:

- Pöörduge maksuhalduri poole kehtestatud vormi avaldusega.

- Koguge ja tooge kaasa dokumendid: isikutunnistus, vorm 3-NDFL, tehingudokumendid.

- Oodake mahaarvamise kinnitamist.

See on kõikiga kodanik peaks teadma. Tegelikult on vara maksusoodustus õigus, mis jääb inimesele. Ta saab seda igal ajal kasutada. Kuid ilma isikliku pöördumiseta ei anna keegi maksusoodustust. Isikliku kinnisvaramaksu sissenõudmine pole nii keeruline.

Soovitan:

Meditsiiniteenuste maksusoodustus: teenuste loetelu, registreerimise kord, dokumendid

Meditsiiniteenuste maksusoodustus on õigus, mida saavad kasutada paljud Vene Föderatsiooni kodanikud. See artikkel räägib sellest, kes ja mille eest saavad meditsiinivaldkonnas raha tagasi. Kuidas seda teha?

Mis on maksusoodustus

Mis on maksusoodustus? Kes saab seda taotleda? Artiklis käsitletakse mõningaid nende mahaarvamiste liike ja arvutamise põhimõtet

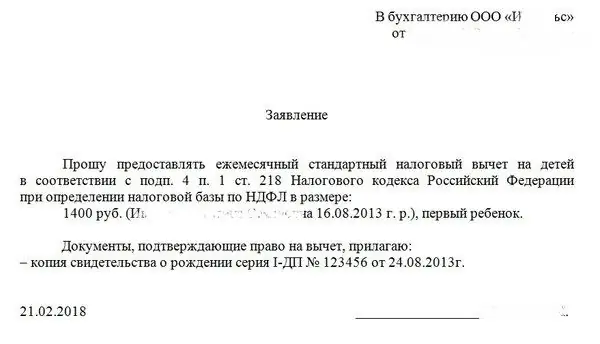

Standardne maksusoodustus: suurused, pakkumise tingimused

Venemaa seadusandlus näeb ette mitmeid meetmeid kodanike maksukoormuse vähendamiseks. See väljendub maksustamisbaasi vähendamises või varem tasutud maksu tagastamises. Seda protsessi nimetatakse maksu mahaarvamiseks. Olenev alt olukordadest jagatakse mahaarvamised tavalisteks, sotsiaalseteks ja varalisteks

Lapse maksusoodustus: mis see on ja kellel on selleks õigus?

Maksu mahaarvamised on erinevad. Ja neid pakutakse kodanikele erinevatel tingimustel. Näiteks on mahaarvamine lapse eest. Mis see on? Kuidas ja kuhu kandideerida? See artikkel räägib teile kõigist laste mahaarvamiste taotlemisest Venemaal

Korteri renoveerimise maksusoodustus: arvestuse ja registreerimise kord, dokumendid, ekspertnõuanded

Maksu mahaarvamine on osa varem tasutud tulumaksu tagastamine. Suurim ja märkimisväärseim on kinnisvara ostmisel saadav tulu. Seda nimetatakse omandiks ja see on ette nähtud nii korteri ostmiseks kui ka majade, maatükkide või ruumide ostmiseks. Lisaks on võimalik väljastada hüpoteegilt tasutud intressid tagasi