2026 Autor: Howard Calhoun | [email protected]. Viimati modifitseeritud: 2025-06-01 07:13:44

Investeeringuid ja rahandust üldises mõttes käsitletakse teatud positiivse tulemuse saavutamiseks kasutatavate vahenditena. See võib olla rahaline, kaitsev, intellektuaalne, sotsiaalne ja nii edasi. Nende mõistete selline tõlgendamine jääb majanduslikest kaalutlustest välja. Sellest vaatenurgast vaadatuna toimivad investeeringud ja rahandus vahendina suure rahasumma hankimiseks, tulu teenimiseks või kapitali suurendamiseks. Neid saab kasutada ka mõlema jaoks.

Investeerimise olemus

Eelnimetatud definitsioonid tõlgendavad seda mõistet kui vahendit omakapitali suurendamiseks ja meetodit mittemajanduslike eesmärkide saavutamiseks. Näiteks riik, investeerides eelarvest vahendeid astrofüüsika arendamisse, ei oota kasumit. Kapitali süstimine sellesse valdkonda võimaldab aga olulist uurimistööd. ATKitsas tähenduses tähendab investeerimine investeeritud kapitali suurendamist. Üldine määratlus on esitatud föderaalseaduses. Vastav alt selle sätetele loetakse investeeringuteks väärtpabereid, sularaha, muud vara, asjaõigusi, millel on väärtus. Neid investeeritakse äri- või muusse tegevusse tulu saamiseks või muu kasuliku efekti saavutamiseks. Kapitaliinvesteeringuid käsitletakse investeeringutena põhivarasse. Nende hulka kuuluvad muuhulgas kulud olemasolevate ettevõtete ümberseadistamisele, ehitamisele ja rekonstrueerimisele, seadmete, masinate, inventari, tööriistade soetamise, aga ka projekteerimis- ja leiutamistegevuse kulud jne. Investeeringuid käsitletakse laiemas tähenduses. kui kapitaliinvesteeringud ja kitsamas tähenduses kui kulud. Kulud võivad olla näiteks ühekordsed ja jooksvad. Esimese võib seostada investeeringutega.

Rakenduse funktsioonid

Kaasaegne majandussüsteem näeb ette erinevat tüüpi investeeringuid. Fondide panus viiakse läbi teatud programmides, mille elluviimine võimaldab saavutada seatud eesmärke. Need esitatakse tegevuste ja meetmete kogumina, mis ei ole vastuolus seaduse normidega. Projektidesse investeerimine toimub teatud perioodi jooksul. Eespool mainitud föderaalseaduses on programmi kontseptsioon esitatud kapitaliinvesteeringute majandusliku teostatavuse, ajastuse ja mahu põhjendusena. See õigusaktide kategooria hõlmab nii kehtivatele standarditele vastavat dokumentatsiooni kui kakinnitatud vastav alt kehtivatele standarditele ja ettenähtud viisil. Investeerimisprojekt on muuhulgas praktiliste investeerimismeetmete kirjeldus (äriplaan). Seadus toob sisse ka täiendava mõiste. Eelkõige näevad sätted ette sellise määratluse kui "prioriteetne projekt". Seda käsitletakse meetmete kogumina, mille kapitaliinvesteeringute kogumaht vastab kehtestatud nõuetele ja on kantud valitsuse kinnitatud nimekirja.

Teemad

Praktiline rakendamine - investeeringute algus - on mõeldamatu ilma teatud individuaalsete või kollektiivsete tegevuste elluviimiseta. Teemad ja objektid on selle töö lahutamatud elemendid. Esimeste hulka kuuluvad organisatsioonid ja kodanikud, kes teostavad sihipärast tegevust investeerimisprojektides püstitatud probleemide lahendamise protsessis. Teemad on:

- Töövõtjad (esinejad).

- Kliendid.

- Investorid.

- Objekti kasutajad.

- Teised liikmed.

Õigusaktid annavad võimaluse ühele subjektile ühendada kahe või enama projektis osaleja funktsioonid, kui riigi lepingu või kokkuleppega ei ole sätestatud teisiti.

Objektid

Need on mitmesugused mittetootmis- ja tööstussektori organisatsioonide ja ettevõtete loodud vara, sertifikaadid, võlakirjad, aktsiad ja muud väärtpaberid, teaduslikud ja tehnilised tooted, omandi- ja muud õigused (sealhulgas intellektuaalõigusedvara), sularaha sissemaksed. Manuseobjekte saab ka eristada:

- Geoloogiline uurimine.

- Side- ja transpordiobjektid.

- Elamuehitus.

- Põllumajandusrajatised.

- Sotsiaalsfääri struktuurid (haridus-, meditsiini-, kultuuri- ja haridusasutused) jne

Klassifikatsioon

Investeerimisstrateegiad kujundatakse erinevate kriteeriumide järgi:

- Manuseobjektide jaoks.

- Investeerimistingimused.

- Omandikuvorm.

- Territoriaalne orientatsioon.

- Rahaallikad.

- Majandussfäärid.

- Tööstuskeskne.

- Võimalused osaleda valitsemises ja nii edasi.

Investeerimistegevuse klassifikatsioon objektide järgi on peamine. Selle tunnuse järgi eristatakse finants- ja reaalinvesteeringuid. Viimased omakorda jagunevad immateriaalseteks ja materiaalseteks, viimased - portfellideks, otsesteks ja muudeks.

Reaalsed investeeringud

Ehitised, seadmed, masinad, hooned ja nii edasi on materiaalsete investeeringute objektid. Immateriaalsed investeeringud on suunatud litsentside, patentide hankimisele, personali täiend- ja ümberõppe programmide elluviimisele ning teadustegevuse eest tasumisele. Statistikapraktika raames nimetatakse reaalinvesteeringuid sissemakseteks mittefinantsvaradesse. Nende arvestus toimub IMF-i metoodika järgi.

Rahainvesteeringud

Finantsinvesteeringud esitatakse investeeringutena võlakirjadesse, aktsiatesse, sertifikaatidesse ja muudesse väärtpaberitesse, samuti pangakontodele. Nagu eespool mainitud, jagunevad need portfelli-, reaal- ja muudeks hoiusteks. Esimesed hõlmavad investeeringuid JSC aktsiatesse, et saada dividende ja õigusi osaleda juhtimistegevuses. Neid viivad läbi organisatsioonid ja üksikisikud, kes omavad ettevõtet täielikult või kontrollivad vähem alt 10% aktsiakapitalist või väärtpaberitest. Portfell viitab investeeringutele erinevat tüüpi aktsiatesse, mis kuuluvad erinevatele emitentidele, et suurendada tulu teenimise tõenäosust. Sellesse kategooriasse kuuluvad võlakirjade, aktsiate, vekslite ja muude võlakirjade ostmine. Nende osalus on alla 10% põhikapitalis. Need investeeringud, mis ei kuulu ül altoodud kategooriatesse, on märgitud kui "muud". Nende hulgas näiteks kaubanduslaenud, valitsuse garantiiga laenud välisriikidest ja muud.

Kinnisvara vorm

Selle kriteeriumi järgi eristatakse reeglina välis-, era-, riigi- ja segainvesteeringuid. Algajatele investoritele töötatakse välja asjakohased metoodilised materjalid, mis pakuvad laiendatud klassifikatsiooni. Eelkõige tuuakse statistikapraktikas välja omavalitsuste panused, osalemine tarbijate kooperatiivides, usu- ja ühiskondlikes organisatsioonides. Segainvesteeringud liigitatakse ühisteks kodumaisteks ja Venemaa-välisinvesteeringuteks.

Muud kriteeriumid

Statistika praktikas kasutatakse klassifikatsiooni vastav alt kasutusjuhistele. Näiteks investeeringud põhikapitali jagunevad omandivormide, majandussektorite jms järgi. Sõltuv alt piirkondlikust (territoriaalsest) tunnusest tuleks eristada siseriiklikke investeeringuid. Kõnealuse tegevuse algajate jaoks on need sageli lihtsaim ja tõhusaim vahend kasumi teenimiseks. Investeeringud sisemajandusse jagunevad omakorda piirkondade kaupa. Lisaks on ka välisinvesteeringud. Algajatele investoritele võib see võimalus olla ka väga paljutõotav viis kapitali suurendamiseks. Sõltuv alt majandussfäärist eristatakse tootmis- ja mittetootmistegevuse liike.

Riskitase

Sellel alusel on erinevaid klassifikatsioone. Investeerimist käsitlevates raamatutes eristatakse näiteks selliseid kategooriaid nagu konservatiivsed, agressiivsed ja mõõdukad investeeringud. Esimesi iseloomustab madal riskitase ja kõrge likviidsus. Viimast kategooriat iseloomustavad kaotuse tõenäosuse mõõdukad väärtused. Agressiivseid investeeringuid iseloomustab kõrge kasumlikkus ja risk, madal likviidsus. Vastav alt teisele klassifikatsioonile eristatakse kõrge, keskmise, madala ja mittekasumlikud investeeringud.

Kuidas alustada investeerimist?

Te ei saa investeeringute valdkonna investeeringutega raha teenida. Sissetuleku saamiseks peavad teil olema teatud rahalised vahendid. Enne investeerimisega alustamist tuleb kontrollida finantsseisundit. Kaasaegsestingimustes, elukallidus kasvab üsna kiiresti ja kohustuslikud maksed suurenevad. Sellega seoses ei pruugi piisata vahenditest, mida plaaniti kuhugi investeerida.

Põhipõhimõtted

Nende teadmine on vajalik õigeks investeerimiseks. Kust alustada? Millisesse programmi investeerida? Kui palju raha on vaja esimese investeeringu tegemiseks? Algajatele investoritele on need küsimused kõige asjakohasemad. Süsteemis navigeerimiseks peate teadma põhitermineid ja neist õigesti aru saama. Sel juhul annavad tehtud otsused soovitud efekti. On vaja mõista erinevust hoiuse, investeerimisfondide, võlakirjade, aktsiate vahel. Soovitatav on uurida mitmeid majandusteooriaid. Näiteks on kasulik uurida portfelli optimeerimise, turu efektiivsuse ja hajutamise küsimusi. Kogu kasulik teave sisaldub investeerimist käsitlevates raamatutes. Need väljaanded selgitavad põhitermineid, mida peate teadma, pakuvad erinevaid investeerimisskeeme, näiteid. Lisaks annavad suurimad kodumaised maaklerid võimaluse osaleda veebipõhistel investeerimiskursustel. Selle tegevuse seminarid on samuti üsna populaarsed.

Siht

Iga investeerimisjuhend sisaldab seda üksust. Enne investeerimist peate kindlaks määrama selle toimingu eesmärgi. Üldiselt otsivad kõik investorid tulu. Saadud kasumit kasutatakse aga erineval viisil. Investeerimise eesmärk sõltub vanusest, väljavaadetest, eluplaanidest, töökogemusest,kutsetegevuse spetsiifikast ja muudest asjaoludest.

Vastuvõetava riski kindlaksmääramine

Vahetult enne investeeringu tegemist tuleks kindlaks teha, millise kaotuse tõenäosuse tasemega isik nõustub. Sel juhul sõltub see rohkem vanusest. Noored on reeglina valmis riskima, investeerima, kaotama, uuesti investeerima. Vanem põlvkond, vastupidi, püüdleb stabiilse sissetuleku poole. Olemasolevad investeerimisprojektid hõlmavad erinevat riskitaset. Nende hulgast saate valida sobivaima.

Oma stiil

Ta valitakse riskisuhtumise järgi. Investorid võivad olla konservatiivsed või agressiivsed. Esimesel juhul hoiavad investorid umbes 70-75% säästudest madala riskiga varades (näiteks riigivõlakirjad). Kõige agressiivsemad investorid investeerivad tavaliselt 80-100% oma kapitalist aktsiatesse.

Sissemakse väärtus

Mida suurem on vara ostmise makse, seda väiksemat tulu saate investeeringust saada. Reeglina eeldab passiivne meetod madalaimaid kulusid ja kauplemine - maksimaalset. Börsil arvestatakse tehingute eest vahendustasu maha. Maaklerid saavad sellest aru. Algajatel investoritel oleks ilmselt mõistlik pöörduda odavamate agentide või madalate intressimäärade poole. Kuid sel juhul on teenus tõenäoliselt piiratud. Sel juhul tuleb mittestandardsete toimingute tegemiseks tasuda lisatasu. Kui investeerite investeerimisfondidesse, soovitavad eksperdid jaotisi hoolik alt uuridalepingud, mis on seotud juurdehindluste ja allahindlustega, aga ka komisjonitasud eduka investeerimise eest.

Otsige agent

Seda etappi peetakse algaja investori jaoks kõige olulisemaks. Fondivalitseja või maakleri valimisel tuleb tähelepanu pöörata:

- Maine.

- Pikaajalise perioodi edenemine.

- Tariifiplaanide vastavus valitud investeerimisstiilile.

Soovitav on vaadata maaklerfirmade reitinguid, lugeda arvustusi, konsulteerida ekspertidega.

Valige manuseobjekt

Eksperdid soovitavad olemasoleva kapitali jagada kolmeks osaks:

- Võlakirjade jaoks.

- Aktsiatele.

- Sularaha saldo.

Aktsiatesse ja võlakirjadesse investeeritavad vahendid tuleks jagada veel mitmeks osaks. Neid saab investeerida erinevatesse väärtpaberitesse. Lähiperioodidel võib maaklerile tasumiseks ja ostude sooritamiseks olla vaja sularaha. Aktsiate suurus, milleks vahendid jagatakse, sõltub investeerimisstiilist. Samamoodi saate jagada kapitali investeerimisfondidesse, hoiustesse investeerimiseks.

Emotsioonide kontrollimine

Tihti piirab sissetulekute teenimist hirm või ahnus. Iga investeerimisportfell on allutatud lühiajalistele kõikumistele. Mõnel juhul võivad need olla üsna märgatavad. Sellistel juhtudel ei tasu paanikasse sattuda ega äkilise edu üle lii alt rõõmustada. Kui hakkab tooma ärevustunne omavahendite pärastebamugavust, on soovitatav see üle vaadata, et see oleks rohkem kooskõlas investeerimisstiili ja -eesmärkidega.

Põhiülevaade

Investeerimise algfaasis omandavad subjektid võlakirju, aktsiaid või aktsiaid kindla plaani järgi, jaotades tõenäolised riskid ja oodatava kasumi. Aja jooksul võib aga selguda, et ühe osa varade väärtus on järsult tõusnud, teise aga langenud. Selline olukord muudab algselt portfelli kaasatud väärtpaberite suhet. Ja see omakorda rikub investori plaane. Sellistel juhtudel tasakaalustatakse portfell uuesti. See protseduur seisneb kallinenud varade osa müümises ja odavnenud varade ostmises.

Soovitan:

Aktsiaturg algajatele: kontseptsioon, määratlus, erikursused, kauplemisjuhised ja reeglid algajatele

Aktsiaturg on võimalus teenida raha kodust lahkumata nii alaliselt kui ka kasutada seda osalise tööajaga. Samas, mis see on, mis vahe on valuuta omast ja mida peab algaja börsikaupleja teadma?

Äriideed Ukrainas nullist. Äri nullist Ukrainas: võimalikud ideed

Miks inimesed alustavad oma äri, edendades ettevõtet nullist? Mitte iga ambitsioonikas inimene ei jää karjäärivõimaluste puudumisel ellu era- või avalik-õiguslikus organisatsioonis. Ülejäänud on lihts alt tööpuudusest väsinud ja üritavad teha kõik endast oleneva, et oma potentsiaali realiseerida

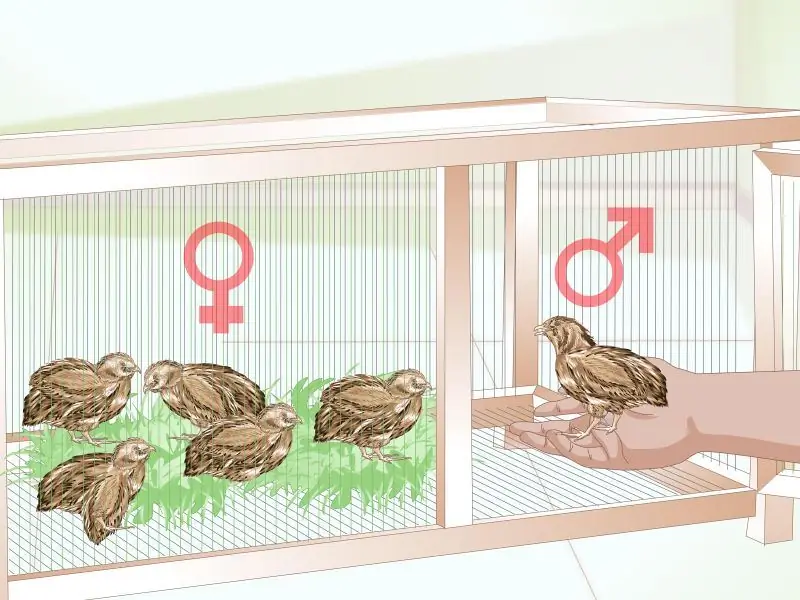

Kuidas vutte kodus nullist kasvatada: üksikasjalikud juhised ja näpunäited algajatele

Vutid on suurepärane dieetmunade ja maitsva liha allikas. Lindude väike suurus võib paljusid kasvatajaid eemale peletada, kuid kogenud linnukasvatajad teavad, et need linnud teenivad väga head kasumit. Otsustasite hakata kodus vutte kasvatama, kuid ei tea, kuidas neid linnukesi õigesti hooldada? Meie artiklist leiate üksikasjalikud juhised algajatele põllumeestele, samuti palju muud kasulikku teavet vutikasvatuse kohta

Kuidas pagariäri nullist avada? Mida on vaja pagariäri nullist avamiseks?

Kuni viimase ajani arvati, et oma tootmist saavad korraldada vaid teatud piirkonna segmendi suured, märkimisväärse kapitaliga tegijad. Praeguseks on olukord radikaalselt muutunud, mis võimaldab teil avada oma ettevõtte minimaalse investeeringuga

Kinnisvarasse investeerimine. Investeerimine kinnisvarasse välismaal

Kinnisvarasse investeerimine on stabiilne passiivne sissetulek, kui kinnisvara ostetakse stabiilse majandusega riigist. Kinnisvaraturg kasvab pidev alt, mis võimaldab suurendada oma investeeringuid ja kasumit