2026 Autor: Howard Calhoun | calhoun@techconfronts.com. Viimati modifitseeritud: 2025-06-01 07:13:44

Mikrokrediidiäri on Venemaal arenenud mitte nii kaua aega tagasi, kuid on juba saanud tarbijate seas liidriks. Paljud inimesed otsivad sellistest asutustest teenuseid. Kuid oma ettevõtte asutamiseks on oluline see registreerida. Rahaloomeasutuse avamist kirjeldatakse artiklis.

Rahaloomeasutuste tüübid

Igal riigil on oma tüüpi rahaloomeasutused. Seadusandluse kohaselt määratakse nende registreerimise vorm. Rahaloomeasutuste peamine omadus on lihtsustatud laenusüsteem. Need asutused jagunevad järgmisteks tüüpideks:

- Finantsgrupp.

- Ettevõtluse toetusfond.

- Krediidiühistu.

- Krediidiühiskond.

- Krediidiagentuur.

- Krediidiühistu.

Mõnda rahaloomeasutust peetakse pankade tütarettevõteteks. Viimaste jaoks tuleb selline koostöö kasuks. Pangad saavad võimaluse anda laene, mille intressimäärad on tema väljastatavatest tunduv alt kõrgemad. Kuid on oht, et laenu ei maksta tagasi. Rahaloomeasutuste tegevust kontrollib Vene Föderatsiooni Keskpank. Kõik rikkumised asutuse töös toovad kaasa vastutuse.

Erinevused organisatsiooni ja panga vahel

Mõlemad finantsasutused annavad kodanikele laenu. Mille poolest erineb rahaloomeasutus pangast? Nende erinevus seisneb antud laenude mahus. Erinevused on järgmised:

- Laenu väljastatakse ainult omavääringus.

- MFR ei saa ühepoolselt teha muudatusi määra, lepingujärgsete kohustuste määratlemise korra, nende kehtivusaja, vahendustasu osas.

- Mikrokrediidiorganisatsioonil ei ole õigust määrata trahve laenuvõtjale, kes maksis kogu mikrolaenu või osa sellest ennetähtaegselt, kui ta sellest teavitas.

- MFI ei osale väärtpaberiturul.

- MFI esitab kliendile vähem nõudmisi.

Paljudes linnades võib selliseid ettevõtteid leida. Neil on klientide meelitamiseks särav reklaam. Kuigi organisatsioonide vahel on erinevusi, töötavad Moskva ja teiste piirkondade rahaloomeasutused üldiselt samal põhimõttel.

Miks on sellised asutused nõutud?

Esimesed organisatsioonid hakkasid avama 2011. aastal. Sellest ajast alates on nende arv kasvanud. Selle põhjuseks on asjaolu, et riigil on ettevõtete tegevuse üle väike kontroll võrreldes suurte pankadega. Rahaloomeasutuste eelised hõlmavad järgmist:

- Lihtne juriidilise isiku registreerimine, kellelt tööd tehakse.

- Optimaalne finantsvõimendus ja pehme majandus.

- Kindlustusmakseid pole vaja.

- Reservinõuet ei nõuta.

- Kapitalinõuded puuduvad.

Rahaloomeasutuste puudused

See vaadeettevõttel on järgmised puudused:

- Laenu väljastamisel on oht, et ei maksta tagasi. Seda tuleb kulude planeerimisel ja kasumi teenimisel arvestada.

- Tegevuse ajal toimunud rikkumiste korral on oodata sanktsioonide ja trahvide kehtestamist.

Enne uue rahaloomeasutuse avamist peaksite tutvuma selle tegevuse juriidiliste aspektidega ja hoolik alt uurima klientide kohta käivat teavet. Siis on äri tõeliselt kasumlik.

Ettevõtte käivitamise valikud

Kuidas rahaloomeasutust tulusam alt avada? Tegevuste alustamiseks on kaks võimalust:

- Frantsiisitöö.

- Iseseisev tegevus - organisatsiooni avamisega.

Mõlemad variandid on Venemaal levinud. Regulaarselt avatakse frantsiisi alusel uusi rahaloomeasutusi. See on rahaliselt kasumlik variant, nii et selle valivad sageli ambitsioonikad ettevõtjad. Suure töö teeb ära frantsiisiandja, kes pakub raamatupidamis- ja juriidilist tuge, annab rahalisi vahendeid.

Kindlasti koolitage spetsialiste, mis vähendab tagastamata jätmise riske ja suurendab tasuvuskiirust. Puuduste hulka kuuluvad suured investeeringud, kuigi frantsiisi hind on erinev. Oluline on arvestada sissemaksete suurust, investeeringutasuvust, frantsiisiandja töös osalemise taset.

Teine võimalus on asutada ettevõte ise. See meetod võtab rohkem aega, lisaks vajate teadmisi laenuvõtjatega töötamiseks, sealhulgas probleemsete laenuvõtjatega. Kuid raha investeerides on võimalus saada suur kasum, mis jääb omanikule. Kui teil pole omaõigusosakond ja turvateenistus, töö probleemsete võlgnikega antakse üle inkassodele.

Registreeru

Kuidas rahaloomeasutuse avada? Seadus ütleb, et sellise äriühingu võib asutada juriidiline isik, mis on registreeritud fondide, asutuste vormis, välja arvatud eelarvelised, autonoomsed mittekaubanduslikud organisatsioonid, seltsingud, majandusettevõtted. Rahaloomeasutuse litsentsi ei ole vaja hankida. See nõue kehtib pankade kohta. Rahaloomeasutuste registrisse kandmise kohta on vaja ainult föderaalse finantsturgude talituse tõendit. See dokument kinnitab toimingute seaduslikkust. Pärast registreerimist saate alustada ettevõtlusega.

MFO LLC avamiseks peab teil olema:

- Ettevõtte põhikiri.

- Otsused ettevõtte asutamiseks.

- Vormid 11001.

- Korraldus pearaamatupidaja kohustustega peadirektori ametisse nimetamise kohta.

- Avaldused maksusüsteemi kohta.

- Riigilõivu tasumise kviitungid.

- Taotlege harta koopiat.

Saan staatuse

Rahaloomeasutuse registreerimiseks on vaja järgmisi dokumente:

- Taotlus teabe kandmiseks rahaloomeasutuste registrisse.

- Juriidilise isiku registreerimise tunnistus (koopia).

- Juriidilise isiku asutamise otsus ja asutamisdokumendid (koopiad).

- Juriidilise isiku organite valimise otsus (koopia).

- Teave asutajate kohta.

- Tegeliku aadressi andmed.

- Dokumentide inventuur.

Avalduse kohta tehakse otsus 14 päeva jooksul. Pärast 10 päeva möödumist pärast dokumentide saamist FFMS-ilt leiate oma organisatsiooni aadressiltregister.

Raha kogumine

On oluline teada mitte ainult rahaloomeasutuse avamist, vaid ka raha kogumist. Asutused saavad raha kaasata eraisikutelt: asutajatelt, osalejatelt, investoritelt. Kogutud rahasummal ei ole piirangut. Kui teine isik annab laenu jaoks raha välja, tingimusel et ühe laenuvõtjaga on sõlmitud leping, on maksimaalne summa 1,5 miljonit rubla.

Kui üksikisik kannab raha rahaloomeasutusele, arvatakse organisatsiooni tulust maha 13% maks. Sellises olukorras peavad asutused summa kinni individuaalselt ja arvestatakse riigieelarvest. Hoiustajale antakse tulu, välja arvatud üksikisiku tulumaks.

Organisatsioon loob reeglid rahaliste vahendite kaasamiseks hoiustele:

- Omakapital - mitte vähem kui 5%.

- Likviidsus - alates 70%.

Moskva ja teiste piirkondade rahaloomeasutuste omavahendid hõlmavad kapitali, reserve, laene. Kui ettevõte läheb pankrotti, rahuldatakse laenunõuded alles pärast kõigi võlgade tasumist. Neid tingimusi peetakse vastuvaidlematuteks, siduvateks ja need on märgitud kõikides lepingutes. Kvartaliarvutused tehakse vastav alt finantsaruannetele, mis esitatakse FFMS-ile.

Investeeringud ja kasum

Investeeringu kiire tasuvuse saavutamiseks peate koostama organisatsiooni äriplaani. Ettevõtte asutamine maksab:

- Kapitaliinvesteering.

- Kapital laenude väljastamiseks - 900 tuhat rubla.

- Seadmete ost - 100 tuhat rubla.

- Varude ost - 50 tuhat rubla.

Praegused kulud hõlmavad:

- Kontori üür - 20 tuhat rubla.

- 4 töötaja palk - 120 tuhat rubla.

- Reklaam - 50 tuhat rubla.

- Kulud - 30 tuhat rubla.

Kapitaliinvesteeringu suurus on 1 miljon 50 tuhat rubla ja jooksvad kulud - 220 tuhat rubla. Kulud võivad olla erinevad, kõik sõltub juhtumist, kuid selle näite järgi on võimalik kõik nüansid välja arvutada. Soovi korral saate korraldada rahaloomeasutuse frantsiisi alusel soodsatel tingimustel.

Äriplaan

Rahaloomeasutuse avamisel arvestage:

- Ettevõtte ülalpidamise kulud, sh kontoriüür, remont, palgad.

- Esialgne investeering.

- Personal.

- Reklaam.

- Kaotused.

- Takseperiood.

- Kasumlikkus.

Rahaloomeasutuste äri on kasumlik, kuid samal ajal on sellel suur konkurents. Seetõttu peab ettevõtte juhtkond olema konkurentidest ees. See saavutatakse reklaami kaudu, mis räägib tutvustustest ja eripakkumistest. Oluline aspekt on töötajate kvaliteetne töö, mis edendab automaatselt äri.

Riskiarvestus ja töö võlgnikega

Laenuandjad on alati olnud edukad. Nüüd pöörduvad paljud inimesed raha saamiseks rahaloomeasutuste poole, kuigi intressimäärad on seal üsna kõrged. Tuleb keskenduda inimestele, kes pole finantssektoriga kursis. Kiireloomulisi laene tuleks pakkuda siis, kui inimene vajab raha siin ja praegu.

Peaaegu kõik rahaloomeasutused annavad raha passiga. Selline lojaalsus suurendab kasumi suurust, kuid suurendab ka riske, kuna kliendid ei pruugi võlga tagasi maksta. Seega on panused üsna kõrged. Kasumis püsimiseks on panuses risk kaasatud. See määratakse äriplaani koostamisel.

Oluline on arvestada järgmiste nüanssidega:

- Kui laenuvõtjat hoolik alt kontrollitakse, on maksejõuetuse riski jaoks eelarves umbes 10%.

- Krediidiajaloo kontrolliga laenu andmisel on maksejõuetuse risk 10-20%.

- Passi alusel väljastatud kiirlaenud on kõrge riskiprotsendiga - 30-40%.

Sissenõutavus ja kasum määratakse selle järgi, kuidas võlgnikega töö toimub. Väikestes firmades reeglina isiklikku turvateenust ja advokaate pole. Seetõttu on raha tagastamine keeruline. Frantsiisi raames selliseid probleeme ei teki. Iseseisv alt töötades müüakse võlad inkassodele, kuid nende väärtus jääb alla kogu võlasumma.

Seega on rahaloomeasutuse avamisel oluline arvestada paljude nüanssidega, et luua kasumlik äri, võttes arvesse kõiki riske. Pädeva lähenemisega ettevõtlusele on võimalik asutuse edukas toimimine, mis areneb ainult aja jooksul.

Soovitan:

Poe avamine ilma riskideta

Kui avame poe, on soovitatav analüüsida oma linna ja piirkonna turgu tervikuna. Kontrollige kindlasti oma potentsiaalseid konkurente. Teie toode peab olema originaalne või ainulaadsete hinnapakkumistega, vastasel juhul on ostjate pärast raske võidelda

Autoosade kaupluse avamine: reeglid ja näpunäited

Kuidas avada autoosade kauplust? Kes peaks selles töötama? Edukaks kauplemiseks vajate kindlasti professionaalseid konsultante, kes on spetsialiseerunud autoosade müügile. Hea, kui nad saavad aru, kuidas auto töötab

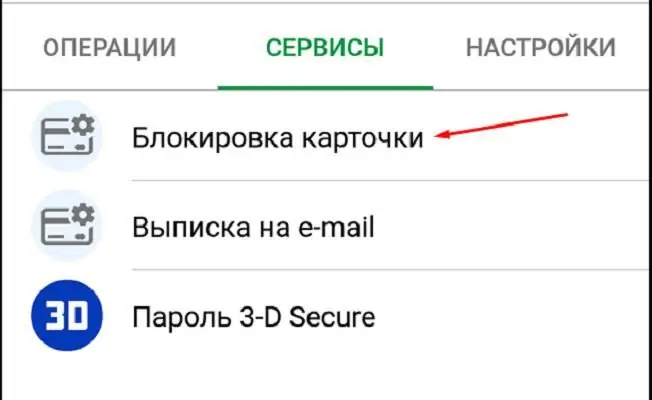

Belarusbanki kaardi avamine: meetodid koos juhistega

Belarusbank plastkaardid on mugav tööriist, mida saab kasutada nii oma riigis kui ka välismaal. Need mahuvad kergesti taskusse, peopessa ja rahakotti. Käisin poes, võtsin erinevaid kaupu, libistasin kassas kaarti, maksin. Mis võiks olla lihtsam? Lihts alt õnnetusi juhtub vahel. Jah, selline, et kogu korvi pandud kaup tuleb poodi tagasi viia. See juhtub siis, kui plast ei tööta. Kuidas avada kaart "Valgevene

Restorani kontseptsioon: turundusuuringud, arendus, valmis kontseptsioonid koos näidetega, kirjeldus, menüü, disain ja kontseptsioonrestorani avamine

See artikkel aitab teil mõista, kuidas koostada restorani kontseptsiooni kirjeldus ja mida peate selle väljatöötamisel arvesse võtma. Samuti on võimalik tutvuda näidetega valmis kontseptsioonidest, mis võivad olla inspiratsiooniks restorani avamise idee loomisel

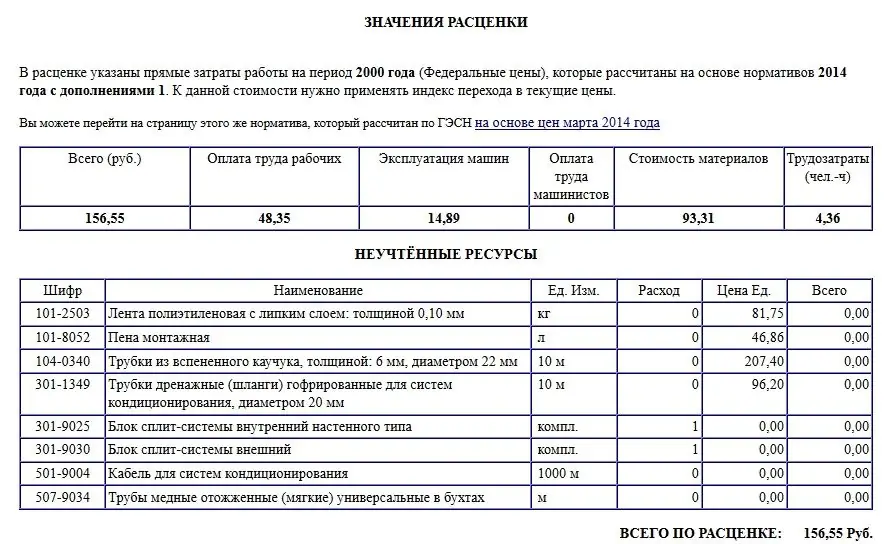

Samm-sammulised juhised hinnangute lugemiseks. Näidishinnang jagatud süsteemi paigaldamiseks

Kuidas hinnanguid mõista? Paigaldamise hinnangute näited. Hinnangu koostamine split-süsteemi paigaldamise lokaalse kalkulatsiooni arvutuse näitel. Paigaldustööde kalkulatsioonide koostamine. Reguleerivad dokumendid ehitustoodete maksumuse määramiseks Vene Föderatsiooni territooriumil