2026 Autor: Howard Calhoun | calhoun@techconfronts.com. Viimati modifitseeritud: 2025-06-01 07:13:44

Tänapäeval on raamatupidajal üsna palju tööriistu. Praktikas esineb aga tarkvara töös tõrkeid, inimtegurit, mitmesuguseid ettenägematuid asjaolusid, mis viivad NDT nõuete rikkumiseni. Sellest tulenev alt eeldab seaduse nõuete täitmata jätmine toimepanijate suhtes sanktsioonide kohaldamist. Üks neist on trahv deklaratsiooni hilinenud esitamise eest.

Regulatiivne raamistik

Art. Maksuseadustiku artikkel 119 näeb ette trahvi deklaratsiooni hilinenud esitamise eest. Seda rikkumist peetakse kõige levinumaks. Sanktsioonina määratakse katsealusele rahaline karistus 5% ulatuses aruandes määratud tasumata summast. Deklaratsiooni hilinenud esitamise eest tasutakse iga täidetud trahvivõi vähem kui kuu jooksul alates selle esitamise kuupäevast. Tagastamine ei tohi ületada 30% määratud summast, kuid mitte vähem kui 1 tuhat rubla. Lisaks on vastutus ette nähtud haldusõiguserikkumiste seadustiku alusel. Eelkõige Art. 15.5 - määratakse ametnikule rahatrahv deklaratsiooni hilinemise eest. Selle suurus on 300-500 rubla.

Erandid

Olgu öeldud, et mitte igal juhul ei saa tähtaja rikkumise eest subjektile sanktsioone kohaldada. Seega, võttes arvesse Riigikohtu täiskogu resolutsioonis nr 57 toodud selgitusi, andis järelevalveasutus (FTS) omapoolsed selgitused. Eelkõige ütlevad nad, et kui aruandeperioodi dokumentide esitamise tähtaegu rikutakse, kasutage artiklit. 119 NK on vale. Nii on näiteks võimatu määrata trahvi I, II, III kvartali tuludeklaratsiooni hilinenud esitamise eest. Samuti ei võeta tasu üksikute kuude eest - 1.-11. Lisaks ei saa rakendada trahvi ettemaksete kinnisvaramaksudeklaratsiooni hilinenud esitamise eest.

Selgitused

Föderaalse maksuteenistuse kiri nr SA-4-7/16692 on sanktsioonide kehtestamata jätmise aluseks. Selles märgitakse eelkõige, et art. MKS § 58 (punkt 3) sätestab, et seadustik võib kehtestada ettemaksete maksmise. Nende mahaarvamise kohustus loetakse täidetuks samamoodi nagu maksusumma tagasimaksmine. Ettemaksete mahaarvamise tähtaegadest kinni eiramist ei saa lugeda maksuseadustiku rikkumise eest vastutusele võtmise aluseks. Art. 119 kehtib, kui olimaksudeklaratsioonide hiline esitamine. Karistus määratakse seega kogu perioodi, mitte selle üksikute osade eest, mitteteatamise eest. FTS selgitab, et art. 119 ei hõlma toiminguid, mille tulemusel jäi ettemaksete arvelduste esitamise tähtaeg mööda, olenemata sellest, kuidas need dokumendid on MKS peatükkides nimetatud.

St. 126 NK

See kehtestab karistuse seadustikus ja muudes seadusandlikes aktides sätestatud dokumentide või muu teabe hilinenud esitamise eest, kui tegu ei sisalda artiklis sätestatud rikkumiste tunnuseid. MKS § 129.4 ja 119. Trahvi suurus on 200 rubla. igast esitamata dokumendist. Kui vormi 2-NDFL tõendite esitamise tähtaeg on möödas, tuleb Art. 126. See tähendab, et iga paberi eest peate maksma ka 200 rubla.

Tähtis hetk

Deklaratsiooni mitteõigeaegse esitamise korral f. 3-NDFL, kui maksja on üksikisik, võidakse tem alt art. 119 NK. Samas võib sissenõudmise põhjuseks saada ka väike summa, millelt agent unustas eelarvesse kohustusliku makse kinni pidada. Sel juhul pole absoluutselt oluline, kas maksja ise sellest teadis. Maksuagent peab teatama eraisikule ja inspektsioonile kinnipidamise võimatusest. Kuid mitte kõik ei tee seda. Vastav alt artikli 1 lõike 1 lõikele 4 Maksuseadustiku artikli 228 kohaselt peavad kodanikud, kes saavad muud tulu, millelt ei ole kinni peetud üksikisiku tulumaksu, arvutama ja maksma vastav alt selliste laekumiste summadele. Asjaolu, et maksjaisegi ei tea, et tal selline kohustus on, ei vabasta teda vastutusest.

Rahandusministeeriumi kiri

Asjaolu, et maksjale, kes isegi ei teadnud, et ta peab oma sissetulekust mingeid mahaarvamisi tegema, võidakse nõuda trahv, annab tunnistust rahandusministeeriumi selgitus. Eelkõige kirjutab rahandusministeerium, et art. MKS § 226 (punkt 4) kohaselt on maksuagent kohustatud arvestatud maksusumma kinni pidama otse maksjate tuludest, kui need tegelikult välja makstakse. Sama artikli punkt 5 sätestab, et kui seda ei ole võimalik teha, on katsealune kohustatud hiljem alt ühe kuu jooksul nende asjaolude ilmnemise perioodi lõppemise kuupäevast teatama sellest isikule kirjalikult ise (alates kelle tulust mahaarvamine tehakse) ja kontrollorganile (FTS). Samas lasub üksikisiku tulumaksu arvestamise ja tasumise, samuti deklaratsiooni esitamise kohustus maksjal.

Karistusest vabastamine

Selleks, et tulu saanud isik vastutusele võtta, peaks föderaalne maksuamet tõendama rikkumise toimumist. Järelevalveasutus peaks välja selgitama, millised tegevused/tegevusetused tõid kaasa nõuete eiramise. Art. Maksuseadustiku artikkel 109 sätestab, et kui subjekt ei ole rikkumise toimepanemises süüdi, ei saa teda vastutusele võtta. Art. Maksuseadustiku artiklis 111 on sätestatud asjaolud, mille korral art. 109. See tähendab, et kui agent ei ole maksjat kinnipidamise võimatusest teavitanud, tulebkaristuse määramisel lähtutakse tema süüst.

Erandlikud asjaolud

Maksja võib seadusesätteid rikkuda järgmistel põhjustel:

- Olulised asjaolud, loodusõnnetused ja muud hädaolukorrad.

- Haiguse tõttu seisundis, kus subjekt ei saanud oma käitumisest teadlik olla ega oma tegevust juhtida.

- Kirjalike selgituste vormistamine kohustuslike sissemaksete arvutamise, tasumise või muude MKS sätete kohaldamisega seotud olukordade kohta, mis anti subjektile isiklikult (või on seotud määramata ringiga isikutega).) föderaalse maksuteenistuse või muu volitatud asutuse poolt nende pädevuse piires.

- Muud asjaolud, mida maksuhaldur või kohus võib tunnistada süüd välistavateks.

Hoolimata lõike 4 olemasolust peavad paljud ametnikud seda loetelu ammendavaks. Sellega seoses maksjad, kes ei esitanud deklaratsiooni f. 3-NDFL, trahvitakse selle alusel, et seaduse mittetundmine ei vabasta vastutusest. Sellistel juhtudel soovitavad eksperdid küsida 2-NDFL-i sertifikaati palga või muu sissetuleku maksnud ettevõttelt. Dokumendis sisalduv teave näitab, kas nendelt kviitungitelt peeti maks kinni.

EUND

Ühe deklaratsiooni esitavad need üksused, kellemaksustamisperioodil rahaliste vahendite liikumist raamatupidamises ei toimunud. Sel juhul ei räägi me ainult sissetulekutest, vaid ka kuludest. Kui pärast aruandlust leitakse, et ettevõte viis läbi äritehingu, näiteks toodete tarnimise, peab ta esitama ajakohastatud dokumentatsiooni.

Kuid mõnikord ei aktsepteeri kontrollorgan seda aruandlust, nõudes esmase teabe esitamist. Sellistes olukordades võib föderaalne maksuamet määrata trahvi käibedeklaratsiooni hilinenud esitamise eest. Nagu volitatud ametiasutused selgitavad, esitatakse EUNd vastav alt artikli 2 punkti 2 lõikele 2. 80 NK. Kui ettevõte ei tee tehinguid, mille tulemusel liigub raha pangakontodel või sularahas, on tal õigus esitada iga maksu kohta deklaratsiooni asemel lihtsustatud (ühekordne). Kui aruande esitamise perioodi kohta leitakse maksustamisobjekt, on maksjal kohustus teha dokumentatsioonis muudatused ja esitada see art. 81. Kui katsealune on seda teinud, siis ei saa talle trahvi määrata käibedeklaratsiooni hilinenud esitamise eest. Selline aruandlus loetakse uuendatuks.

Ajastus

Eespool vaadeldi eraldi juhtumit, mil käibedeklaratsiooni hilinenud esitamise eest trahvi nõuda ei saa. 2015. aastal karistuste suurus ei muutunud. Seadusandlus seab aga tähtajad, mille möödudes võib summa suureneda. Nii näiteks trahv käibedeklaratsiooni hilinenud esitamise eest 2015. aastalaastal oli 5% tasu arvestuslikust summast, kuid mitte vähem kui 1000 rubla. See väärtus määrati üksustele, millel on aruandluse kuupäevast möödunud kuni 180 päeva. See periood määratakse ka muude tasude jaoks. Näiteks 2014. aasta lihtsustatud maksusüsteemi deklaratsiooni hilinenud esitamise eest oli trahv samuti 5% arvestuslikust summast, kuid mitte vähem kui 1000 rubla. Kui maksja ei esita dokumente üle 180 päeva, siis protsent tõuseb oluliselt. See korraldus kehtib ka iga arvestusliku tasu kohta. Näiteks transpordimaksudeklaratsiooni hilinenud esitamise eest on trahv 30% mahaarvamise summast. Ka siin ei tohiks sanktsiooni suurus olla väiksem kui 1000 rubla.

Kas sanktsioone saab vähendada?

Õigusaktid näevad ette juhud, mil maksja saab trahvisummat vähendada. Need on kehtestatud Art. 114 NK. Näiteks on määratud trahv maamaksudeklaratsiooni hilinenud esitamise eest. Föderaalne maksuteenistus helistab reeglina maksjale teatisega. Ülevaatusel tutvutakse kontrollimisaktiga allkirja vastu. Pärast seda, kui maksja on sellele dokumendile alla kirjutanud, on tal kaks nädalat aega, et taotleda arvestusliku summa vähendamist.

Kergendavad asjaolud

Kiibemaksudeklaratsiooni hilinenud esitamise trahvi 2013. aastal ja ka 2016. aastal saab vähendada vähem alt poole võrra. 1. osas Art. 112 on järgmised tingimused:

- Keerulised perekondlikud või isiklikud asjaolud.

- Rikkumise toimepanemine sunni mõjul või ähvardusel teenistusest, materiaalsest või muust sõltuvusest.

- Raske rahaline olukordmaksja, kes on vastutav.

- Muud asjaolud, mida föderaalne maksuamet või kohus tunnistab kergendavaks.

Millised on viimased tegurid? Näiteks olid kõige levinumad asjaolud, mis vähendavad trahvi UTII 2014 deklaratsiooni hilinenud esitamise eest:

- Komisjon maksuseadustiku esimese rikkumise eest.

- Subjektil on ülalpeetavad. Nende hulka kuuluvad lisaks alaealistele alla 23-aastased lapsed, kui nad õpivad täiskoormusega.

Mida rohkem asjaolusid on märgitud, seda tõenäolisem on, et trahvisummat vähendatakse rohkem kui poole võrra. Näiteks praktikas on palju juhtumeid, kus trahvi vähendati 4 korda.

Muud meetmed

Lisaks rahalisele sissenõudmisele võib maksuteenus külmutada subjekti pangakontod. Seda võimalust pakub föderaalne maksuteenistus vastav alt artiklile. 76 NK. Käesoleva artikli lõige 3 sätestab kontrollimise õiguse peatada toimingud maksja pangas olevatel kontodel, kui deklaratsiooni ei ole esitatud 10 päeva möödumisel seaduses sätestatud kuupäevast. Siinkohal olgu öeldud, et kontol on kõik deebettehingud blokeeritud. See tähendab, et saate raha hoiustada.

Samas on õigusaktidega kehtestatud võlgnikult raha sissenõudmise prioriteet. Maksuhalduri määratud trahv on kolmandas järjekorras. Blokeerimise tühistamise otsus tuleb teha hiljem alt 1 päeva jooksul pärast deklaratsiooni esitamist.

Vastuolulised probleemid

Kunsti uues väljaandes. Maksuseadustiku artikkel 119 sätestab, et deklaratsiooni hilinenud esitamise eest arvestatakse viivist seaduses sätestatud tähtaja jooksul tasumata maksusumma alusel. Eelmises artiklis see säte puudus, mis tekitas vaidlusi. Polnud päris selge, millisel hetkel sanktsioonid määrata - kas tähtaja möödumise või aruannete tegeliku esitamise päeval. Kui maks maksti täielikult, kuid deklaratsiooni ei esitatud, on trahv 1000 rubla. Kui osa summast arvati maha, määratakse karistuse suurus tegelikult makstud ja arvestusliku kohustusliku makse summa vahega.

Järeldus

Maksuõigusaktid määravad selgelt deklaratsiooni esitamise tähtajad. Selline range regulatsioon on tingitud asjaolust, et eraisikute ja juriidiliste isikute kohustuslikud sissemaksed moodustavad olulise osa eelarvetuludest. Sellest lähtuv alt püüab riik tagada korraliku kontrolli laekumiste õigeaegsuse üle. Rikkumised, nagu artiklist näha, võivad olla põhjustatud erinevatest asjaoludest. Seadus näeb maksjatele loomulikult ette teatud võimalused sanktsioonide vähendamiseks. Lisaks kehtestab maksuseadustik kontrollorganitele mitmeid kohustusi. Kuid nagu praktika näitab, ei võeta sageli asjaolusid arvesse. Sellega seoses on parem teha kõike õigel ajal: kuidas maksta makse ja esitada nende kohta aruandeid. Sel juhul ei teki menetlusi ega probleeme.

Soovitan:

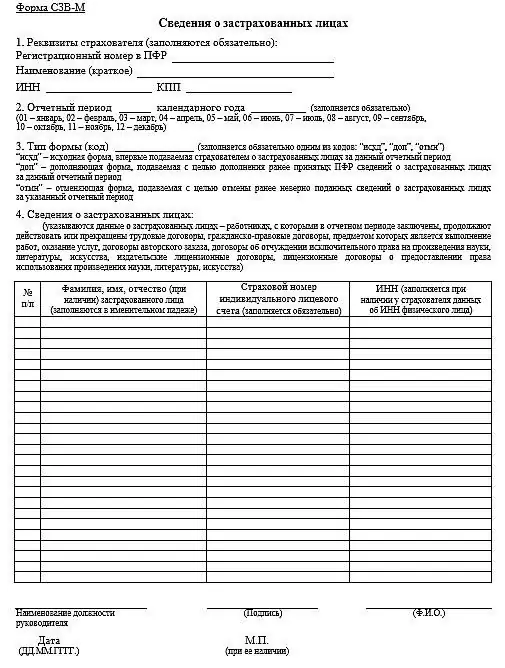

Aruanne vormil SZV-M: kuidas täita, kes on kohustatud üle andma trahvi hilinenud kohaletoimetamise eest

Artiklis kirjeldatakse, kuidas SZV-M-i täita, milline teave sellesse dokumenti sisestatakse ning millal ja millises vormis aruanne PF-i osakonnale esitatakse. Välja on toodud peamised tööandjate tehtud vead ning see, milline trahv tuvastatud rikkumiste eest makstakse

Trahv kindlustuse hilinemise eest 2015. aastal

Seaduse järgi peab iga autoomanik oma auto igal aastal kindlustama. Kohustuslik poliis, mis tuleb osta, on OSAGO. Mõned ebaausad juhid aga ei kiirusta uut lepingut uuendama ja jätkavad aegunud dokumendiga teedel sõitmist

Vastutus hilinenud OSAGO eest. Kas aegunud OSAGO kindlustusega saab sõita? Kas aegunud OSAGO poliisi on võimalik uuendada?

Aegunud OSAGO ei ole kuritegu ega karistus, vaid lihts alt tagajärg, mille taga on teatud põhjused. Iga aastaga liigub teedel aina rohkem juhte, kes sõidavad aegunud autokodakondsusega autos

Kindlustusmaksete maksustamise objekt: mõiste, määratlus, omadused, arvutamise kord ja vastutus hilinenud maksete eest

Töösuhete ja tsiviilõiguslike lepingute alusel kodanikele makstavad maksed peavad kuuluma kindlustusmaksetele. Selliseid makseid tehakse eelarvevälistele fondidele ainult tingimusel, et kodanikud ei ole üksikettevõtjad (eraettevõtjad)

Transport maksudeklaratsioon. Näidiste täitmine ja deklaratsiooni esitamise tähtajad

Venemaal maksustatakse mootoriga autosid. Mida suurem on sõiduki võimsus (TC), seda rohkem raha peate maksma. Arvutuse tegemise ja deklaratsiooni täitmise kohta lisateabe saamiseks lugege edasi