2026 Autor: Howard Calhoun | [email protected]. Viimati modifitseeritud: 2025-01-24 13:15:49

Akreditiiv on finantstehing, mille käigus väljastatakse maksja pangale korraldus saaja panga suunal. Pangamanipulatsioon viiakse läbi klientide algatusel, nende nimel vastav alt partnerluslepingule. Tellimus seisneb maksete tegemises füüsilise või juriidilise isiku poolt tellimuses kokkulepitud tingimuste raames.

Näited pangatehingute kohta

Tutvununa akreditiivide kontseptsiooni ja liikidega keskendume sellele, et sellisel panga kaudu toimuval vastastikusel arveldusel on nii positiivseid külgi kui ka puudusi. Akreditiivi võib nimetada tingimuslikuks rahaliseks kohustuseks, mille pank aktsepteerib taotleja korraldusel, mille kohaselt võtab finantsasutus endale kohustuse tasuda akreditiivi saajale dokumentides märgitud summas. See määrab kõrge turvalisuse taseme ja toimib garantiina, et ükski osapool ei petta. Olukorda on võimalik kirjeldada lihtsam alt. Näiteks soovib üks ettevõte osta teatud toodet teiselt, kuid riski tõttu ei taha selle eest kohe maksta. Selles olukorrasostja palub pangal tema eest kauba eest tasuda, esitades talle kviitungi, et tasumine toimub hiljem, kauba kättesaamisel. Pank kannab müüjale teatud summa raha üle ja seejärel kogub kviitungi alusel ostj alt raha sisse. Sellises vormingus arveldusi pangaga ja poolte vahel nimetatakse akreditiividega arveldusteks. Akreditiivide tüübid määravad 4 osapoole vahelise partnerluse individuaalsed nüansid.

Akreditiiv kui riski minimeerimise vorm

Partnerlussuhete loomisel ettevõtja ja organisatsiooni, aga ka eraisikute ja üksikettevõtjate vahel on lepingu sõlmimisel või omavahelistes arveldustes suur risk raha või kauba kaotamiseks. Pangandussektoris esitletavad akreditiivide liigid võimaldavad suurte summadega tehingute tegemisel vältida olulisi kahjusid. Riskid on viidud miinimumini tänu sellele, et iga akreditiivi raames toimuvat finantsprotsessi viivad korraga läbi kaks panka range kontrolli all. Kummagi poolega sõlmitud lepingutingimuste täitmata jätmine on täielikult välistatud. Toodete tarnija ja ka selle ostja ei saa lihts alt jätta täitmata oma partnerlusest tulenevaid kohustusi.

Akreditiivide tüübid

Akreditiivide kasutamisel vastastikusteks arveldusteks on äärmiselt oluline valida sobiv toimingutüüp. Viimase avamise teostab pank ainuüksi maksja korraldusel, seega jääb toimingu vormingu valik maksjale. Teave panganduse arvatava alatüübi kohtatehingud sisalduvad lepingus. Vastav alt Vene Föderatsiooni Keskpanga standarditele on tavaks eristada järgmist tüüpi akreditiivid:

- Kaetud või hoiustatud.

- Katmata või garanteeritud.

- Tühistatav.

- Tühistamatu.

- Kinnitatud. See võib olla kas tühistatav või tühistamatu.

Kaetud ja katmata pangatehingud

Deposiit- ja garantiitehingud on kõige levinumad akreditiividega arveldamised. Akreditiivide tüübid määravad ise toimingute spetsifikatsiooni.

- Kaetud operatsioon. Sellises olukorras kannab akreditiivi avamisel väljastanud pank maksja kontolt raha kogu akreditiivi summa ulatuses. Seda nimetatakse katteks. Vahendid antakse kogu lepingu kehtivuse ajaks testamenditäitja panga käsutusse.

- Katmata operatsioon. Garanteeritud pangatehing näeb ette rahaülekande akreditiivi avamisel väljastanud panga poolt. Täitvale pangale antakse lihts alt õigus oma kontolt raha akreditiivi väärtuses maha kanda. Raha väljastanud panga korrespondentkontolt debiteerimise kord määratakse finantsasutuste vaheliste erikokkulepetega.

Kinnitatud pangatehingu variatsioonid

Kinnitatud akreditiiv, mille tüübid võivad olenev alt tehingute spetsifikatsioonist erineda (tühistatav ja tagasivõtmatu), on akreditiiv, millemille täitmise eest võtab täitev finantsasutus endale makse tegemise kohustused, sõltumata raha ülekandmisest pangast, kus kinnitav akreditiiv väljastati. Toimingu nüansside kokkuleppimise kord määratakse pankadevaheliste lepingutega. Vastus küsimusele, milline akreditiiviliikide kombinatsioon on võimatu, peitub just ül altoodud määratluses. Muud tandemid on lihts alt vastuvõetamatud.

Tühistatavad ja tühistamatud tehingud

Nii tühistatavaid kui ka tühistamatuid akreditiive ei peeta omavahelises arvelduses vähem populaarseks. Selle kategooria akreditiivi tüüpidel on samuti oma eripärad.

- Tühistatava pangatoimingu saab uuendada või selle täielikult tühistada. Keeldumise aluseks võib olla maksja kirjalik korraldus. Raha saajaga kooskõlastamine sellises olukorras ei ole vajalik. Pärast akreditiivi tagasivõtmist ei vastuta akreditiivi väljastanud pank maksja ees.

- Tõrkekindla toimingu saab tühistada ainult siis, kui saaja nõustub partnerluse tingimusi muutma ja esitab selle täitvale pangale. Selle vastastikuste arvelduste kategooria tingimuste osalist muutmist ei pakuta.

Pangatehingu raha saajal on õigus maksest keelduda, kuid kuni selle kehtivusaja lõpuni ja tingimusel, et see nüanss on lepingus märgitud. Lubatud eelneval kokkuleppel ja kolmanda isiku nõusolekul, mismaksja õiguste poolt volitatud.

Pangatoimingute peamiste vormingute valik

Akreditiivkirjade põhitüüpe pole mitte ainult, vaid ka erinevaid. Mainida võib järgmisi pangatehingute muudatusi:

- Punase klausliga. Tegemist on lepinguga, mille kohaselt annab väljastanud pank täitvale pangale õiguse tasuda kauba tarnijale ettemaksuna. Ettemakse suurus määratakse eelnev alt ja esitatakse enne teenuse osutamist või kauba väljasaatmist. Just seda tüüpi akreditiivid on rahvusvahelistes arveldustes enim nõutud, kuna need suurendavad pooltevahelist usaldust.

- Pöörlev operatsioon. Tegemist on akreditiiviga, mis avatakse osaliselt lepingusumma piires tasumiseks. Seda värskendatakse automaatselt, kui maksate iga kaubasaadetise või teatud hulga teenuste eest. Lepingu rahalise mahu tsükliliseks vähendamiseks süstemaatiliste tarnetega on see akreditiiv ideaalne. Selle kategooria akreditiivide tüübid on populaarsed.

Vastastikused arveldused

Lepingutes tuleb lepingutes ära näidata vastastikuste arvelduste vorm, samuti kauba kohaletoimetamise tunnused või teenuste osutamise skeem. Kavandatavad akreditiivide liigid ja nende omadused on paberites tingimata ette nähtud. Probleemide vältimiseks peaksid dokumendid sisaldama järgmist teavet:

- Välja andnud panga nimi.

- Selle finantsasutuse nimi, mis teebteenus raha saajale.

- Raha saaja isikuandmed.

- Pangatehingu suurus.

- Kasutatud akreditiivi tüübid.

- Saaja pangatehingu avamisest teavitamise vorm.

- Maksja teavitamise vorm kontonumbrist, mis on mõeldud raha sissemaksmiseks. Konto avab täitev finantsasutus.

- Akreditiivi enda tähtaeg, dokumentide esitamise tingimused ja nende täitmise reeglid.

- Pakkumise makse spetsifikatsioon.

Olulised punktid

Selleks, et partnerlus oleks edukas, peab maksja iseseisv alt või spetsialisti abiga seda pangatoimingute vormingut uurima, keskendudes sellele, kes milliseid liike kasutab. Akreditiivid erinevad olenev alt vastastikuste arvelduste vormist. Konkreetse juhtumi jaoks peate valima optimaalse partnerlusvormingu. Tasub öelda, et arveldusvormingu rikkumise korral on kogu vastutus vastav alt seadusele pandud finantsasutustele. See määrab asjaolu, et finantsasutuste esindajad on eriti tähelepanelikud dokumentide kontrollimisel, mis kinnitavad kauba kohaletoimetamist, teatud töömahu tegemist või teenuse osutamist.

Eelised ja puudused

Sellise sularahata maksete tüübil on nii plusse kui ka miinuseid. Partnerluse positiivsete külgede hulka kuulub 100% maksegarantii olemasolukauba müüja või teenusepakkuja. Tehingujärgsete vastastikuste arvelduste teostamise kontrolli teostavad finantsasutused ise, mis välistab pettuse ohu ja oma kohustuste nõuetekohase täitmise kummagi poole poolt. Pangatoimingu tegemisel ei võta ostja makse edasilükkamise tõttu osa kapitalist majanduskäibest välja. Kauba või teenuse eest tasumine toimub justkui osamaksetena. Lepingu allkirjastamise ajal ei pruugi ostjal raha käes olla. See hetk mõjub ka miinusena, aga juba kauba müüjale ja teenuste esindajale. Nad saavad raha hilinemisega. Tasub mainida, et akreditiivipartnerluse skeem on väga keeruline ja sellest ei saagi kohe aru. Maailma praktika näitab aga, et kunagi pakkumist ära kasutanud ärimehed ei kasuta kunagi muid maksevorme. Kõrgete turvanäitajate eelis katab täielikult pankade keeruka töövoo ja suhteliselt kõrged komisjonitasud.

Soovitan:

Akreditiivi alusel tehtavad arvutused on Arvelduste kord, akreditiivide liigid ja nende täitmise viisid

Äritegevuse laiendamisel sõlmivad paljud ettevõtted lepinguid uute partneritega. Samal ajal on ebaõnnestumise oht: võimalik on raha mittemaksmine, lepingutingimuste täitmata jätmine, kauba tarnimisest keeldumine jne. Tehingu tagamiseks kasutatakse arveldusi kirjadega krediit pangas. Selline maksete sooritamise viis tagab täielikult kõikide kokkulepete täitmise ning vastab mõlema poole tehingule esitatavatele nõuetele ja ootustele

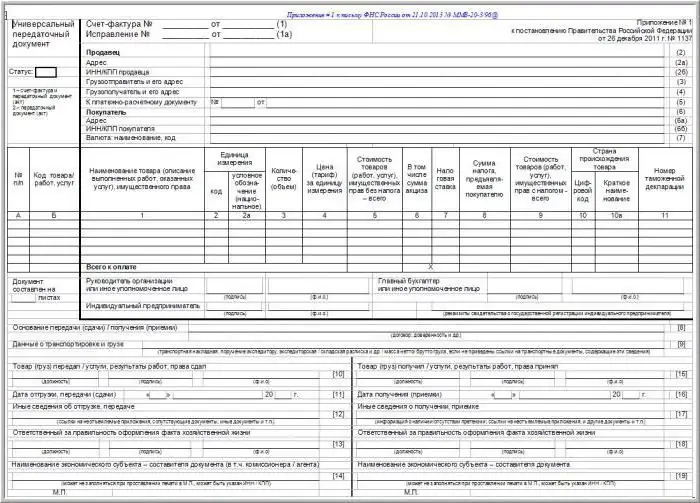

Esmaste raamatupidamisdokumentide loetelu ja nende täitmise reeglid

Ettevõttes tehakse iga päev palju toiminguid. Raamatupidajad väljastavad vastaspooltele arveid ja saadavad neile raha, arvutavad palka, trahve, amortisatsiooni, koostavad aruandeid jne. Iga päev väljastatakse kümneid erinevat laadi dokumente: haldus-, tegev-, esmaseid. Viimasel rühmal on ettevõtte tegevuse jaoks suur tähtsus

Saatelehe täitmise näidised. Saatelehe täitmise reeglid

Et ettevõtte tegevus vastaks täielikult seaduse nõuetele, tuleb dokumentide täitmisel järgida kehtestatud juhiseid. Käesolevas artiklis käsitletakse saatelehe ja muude saatedokumentide täitmise näidiseid, nende eesmärki, ülesehitust ja tähendust organisatsioonide tegevuses

Laenu tagasimakse viisid: liigid, määratlus, laenu tagasimakse viisid ja laenumaksete arvutused

Pangas laenu tegemine on dokumenteeritud - lepingu vormistamine. See näitab laenusummat, perioodi, mille jooksul võlg tuleb tasuda, samuti maksete tegemise ajakava. Laenu tagasimaksmise viise ei ole lepingus täpsustatud. Seetõttu saab klient valida endale sobivaima variandi, kuid ilma pangaga sõlmitud lepingu tingimusi rikkumata. Lisaks saab finantsasutus pakkuda oma klientidele erinevaid võimalusi laenu väljastamiseks ja tagasimaksmiseks

Peamised äriplaanide liigid ja liigid, nende liigitus, struktuur ja rakendamine praktikas

Iga äriplaan on ainulaadne, kuna see on välja töötatud teatud kindlate tingimuste jaoks. Kuid peate tutvuma erinevat tüüpi äriplaanide funktsioonidega, et mõista nende põhifunktsioone. Eksperdid soovitavad seda teha enne oma sarnase dokumendi koostamist