2026 Autor: Howard Calhoun | [email protected]. Viimati modifitseeritud: 2025-06-01 07:13:44

Veksli mõistet on kasutatud juba mitu sajandit. Ta tuli Euroopast. Ja sellest ajast alates on vekslit kui IOU-d väärtustatud rohkem kui muid valikuid, nagu IOU.

Arveid väljastati elanikele laenudeks, isiklike võlgade tasumiseks, kaupade ja teenuste ostmiseks. Kui see, kes pidi arvet tasuma, ei saanud seda määratud ajal teha, siis võis ta tegelikult hakata oma vara müüma.

Kuid nagu igal väärtpaberil või võlapaberil, on ka veksel oma eripärad.

Vakla mõiste

Vesks on rangelt kehtestatud vorm, mis tõendab veksli väljastanud isiku tingimusteta kohustust tasuda teisele poolele (veksel selle valdajale) kindlaksmääratud rahasumma kokkulepitud kohas kindlaksmääratud aja jooksul. makseperiood.

Väljakohustust võib kirjeldada kui ühepoolset, abstraktset, formaalset ja formaalset.

Seda finantsdokumenti käsitletakse kahest küljest: ühelt poolt - tagatisena, teiselt poolt- poolte kohustuste olemasolu faktina. Arve saate seostada ka tehingu mõistega.

See on ühepoolne. Dokumendist tuleneb sellel oleva võlgniku kohustus tasuda rahasumma veksli omanikule. Vastupidi, võlausaldajal on tal õigus nõuda tasumist.

Võlakirja järgne kohustus loetakse abstraktseks ehk see ei sõltu võlapaberi väljastamise aluseks olnud äritehingust. Võlgnik peab arve tasuma ainult seetõttu, et viimane esitatakse selle eest.

Vaklakohustus on formaalne. See kinnitatakse alati kirjalikult, järgides kõiki seadusega kehtestatud üksikasju. Arve defekt tähendab lõpuks selle tühisust.

Arve omadused

Arve funktsioonide hulgas on järgmised:

- rahalise kohustuse tingimusteta olemus tähendab, et selle täitmist ei sega ükski asjaolu;

- sõltumatus tähendab, et projekt ei ole juriidiliselt seotud konkreetse lepinguga, see tekib teatud tehingu või tehingu tulemusena, kuid on sellest eraldiseisev ja eksisteerib eraldi dokumendina;

- rangelt määratletud täitevorm. Arve peab sisaldama kõiki vajalikke üksikasju, neist vähem alt ühe puudumine muudab selle kehtetuks.

Tüübid

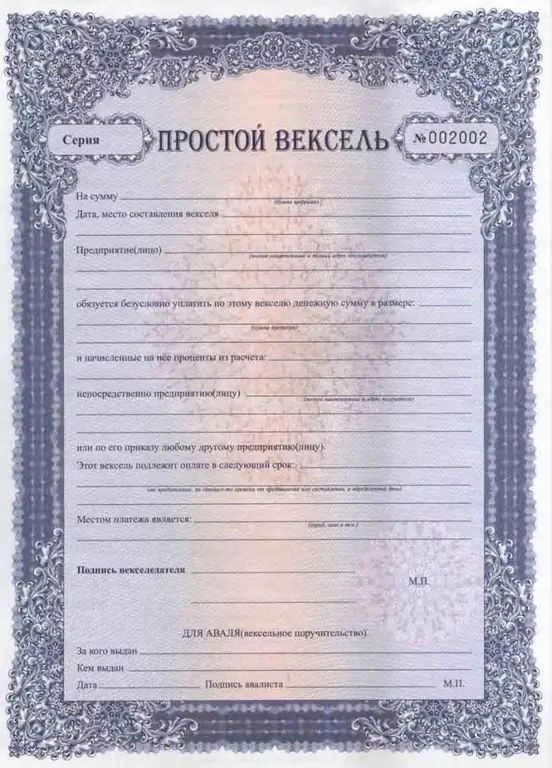

Arve tüübid on üks põhimõisteid. Arve võib olla:

- Lihtne - tähendab võlgniku kohustust maksta omanikule kokkulepitud summa, mis ei ole midagi täiendavatkonditsioneeritud. Suhtes on ainult 2 osapoolt.

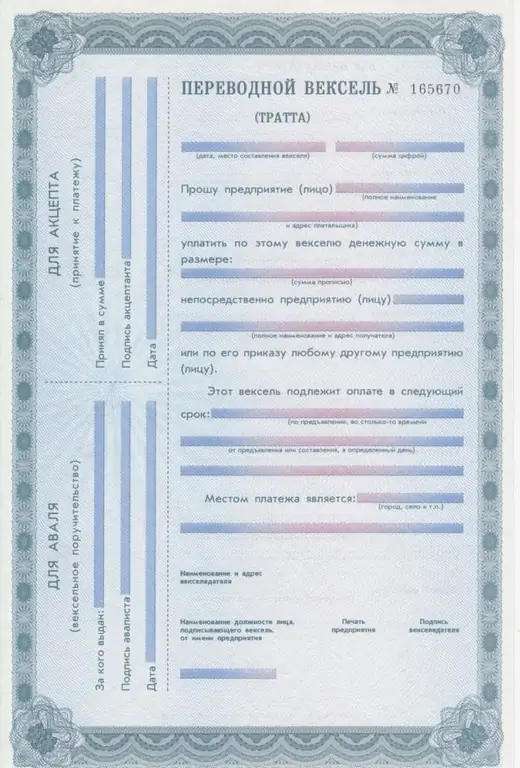

- Ülekantav on võlapaber, millel maksja saab sahtlilt kirjaliku teatise ilma tingimusteta ül altoodud summa maksmiseks.

Siin on juba kaasatud kolm osapoolt: arve väljastaja, raha saaja, maksja.

Sellisel juhul kaasneb sellega tingimata protseduur (aktsepteerimine), mis kinnitab maksja suutlikkust saajale rahasumma maksta.

See on tegelikult üksikveksli erijuhtum. Esialgu on kõik seda tüüpi paberid lihtsad: nende abiga on võlgnikul kohustus maksta võlausaldajale määratud summa.

Oma arvete arvestamise kord

Arvestusarvestuses kajastatakse kontosid erinev alt sõltuv alt mitmest nende olemusega seotud teguritest. Mõelge nende mõjule kontode kajastamisele raamatupidamises.

Oma veksli väljastab ostja tavaliselt tarnijale olukorras, kus ta ei saa kauba kättetoimetamist sularahas tasuda. Kahepoolsetes suhetes on sellisel dokumendil võlgnevuse omadus ja see ei ole tagatis enne, kui see on üle antud kolmandale isikule.

Selle väljastamine - kviitung kajastuvad ostjal ja tarnijal põhivõlaga samadel arvelduskontodel. Muutub ainult analüütika. Vekslite arvestus näeb välja nagu alloleval fotol.

Samas demonstreerivad mõlemad pooled sellise dokumendi ilmumist bilansis. Arve postitamineraamatupidamisarvestus ja konteeringud on toodud allpool:

- ostja - tagatisena väljastaja: D/t 009;

- tarnija - saada tagatist tagatisena: D/t 008.

Kui arve on intressikandv, siis on sellel igakuine sissetulek, mis suurendab ostja võla suurust arvel:

ostj alt: D / t 91 - K / t 60 veks., kus 60 veks. - väljastatud arvete arvestus;

tarnija juures: D / t 62 veks. - K / t 91, kus 62 veks. on laekunud ostja enda arvel oleva võla alamkonto

Sellel olev makse kajastub võla sulgemisena:

ostj alt: D / t 60 vex.-K / t 51, kus 60 vex. - võla allkonto oma vekslil, mis väljastatakse;

tarnija juures: D / t 51-K / t 62 vex., kus 62 vex. - võlg ostja enda arvel, mis laekus

Samal ajal debiteeritakse arveid bilansivälistelt kontodelt:

- ostj alt: C/t 009;

- tarnij alt: C/t 008.

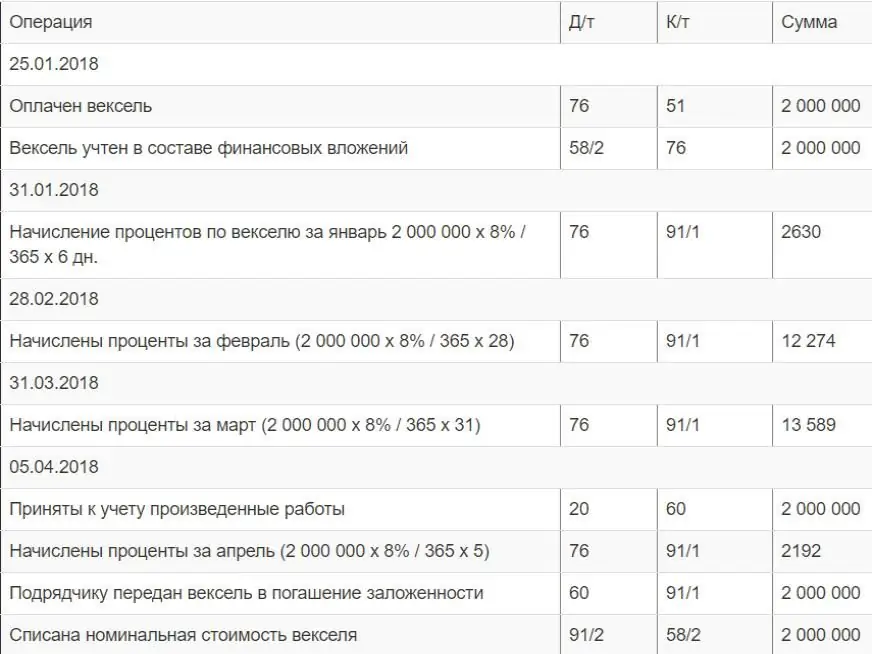

Teiste inimeste arvete arvestamine osana finantsinvesteeringutest

Tuginedes finantsinvesteeringute tunnustele, alla nominaalihinnaga ostetud paberitele või intressikandvatele arvetele, mis võivad tulu teenida.

Neid kajastatakse eraldi alamkontol 58-2 soetussummale vastavas arveldushinnas või kokkulepitud turuarveldusväärtuses. Võimalik on kasutada mitmeid meetodeid, mis määravad arvete raamatupidamiskonteerimise paigutuse raamatupidamises. Allpool on toodud näited:

- millalselle garantii ostmine - D/t 58-2-K/t 76;

- ostja poolt tasumine arve üleandmise eest kolmandale osapoolele - D/t 58-2-K/t 62;

- saades panuse kriminaalkoodeksisse - D/t 58-2-К/t75;

- kinnisvara vahetustehingud - D/t 58-2-K/t 91; D/t 91-C/t 10 (01, 04, 41, 43, 58);

- tasuta kviitung - D/t 58-2-K/t 91.

Kuna võladokument on individuaalne, kajastavad raamatupidamises olevad vekslid igaühe jaoks protsesse ja iga üksuse kohta tehakse käsutuses olev hindamine. Kõrvaldamise protsess (utiliseerimine) toimub konto 91 kaudu, mis moodustab selle toimingu finantstulemuse. Sel juhul sisaldab D / t 91 konto arvestuslikku väärtust:

D/t 91-C/t 58-2.

Krediidikontol moodustatakse 91 raha olenev alt arve väljastamise viisist. Näiteks:

- lunastamine või müük - D/t 76-K/t 91;

- makse tarnearvel - D/t 60-K/t 91;

- panus põhikapitali - D/t 58-1-K/t 91;

- laenu väljastamine - D/t 58-3-K/t 91;

- kinnisvaravahetus - D/t 10(01, 04, 41, 43, 58) - C/t 91.

Välisvekslid ei ole käibemaksuga maksustatud.

Arve ostmisest saadud tulu on võimalik arvestada kahel viisil, mis kajastuvad ettevõtte finantspoliitikas:

- veksli väärtus ei muutu ja seda võetakse arvesse selle võõrandamisel, mis kajastub majandustulemuses;

- väärtuse kasv nimiväärtuseni toimub võrdsetes osades ajavahemikus, mis vastab veksli tähtajale (D/t 58-2-K/t 91).

Huvi selle vastupaberit saab koguda igakuiselt. Need ei suurenda finantsinvesteeringute bilansilist väärtust ja seetõttu kajastuvad arvelduskontodel: D/t 76-K/t 91.

Väljavõtmisel lisandub tehingu raamatupidamises arve enda väärtusele intressi summa: D/t 91-K/t 76.

Kolmanda osapoole arvete arvestamine, mis ei ole finantsinvesteeringud

Intressivabad arved, mis on ostetud nimiväärtusega või sellest kõrgemal, ei vasta nende raamatupidamises finantsinvesteeringuna kehtestatud tootlustingimustele. Sel põhjusel vekslite arvelevõtmisel ei kuulu need kontole 58 fikseerimisele. Kuid arveldustel võetakse neid arvesse konto konto 76 abil.

Võlakirjade (saadud) arvestuse ja nende käsutamise viisid võivad olla samad, mis tulude omadel, kuid tehingusse kaasatakse lisaks kontole 58 ka konto 76, siis arve maksumus debiteeritakse viimaselt, kui debiteeritakse kontole 91.

Tehingud, kui arvel on tagatis

Peamised nõuded veksli tagatiseks tunnistamiseks on järgmised:

- tingimusteta kohustused;

- kindlus - st maksete edasilükkamise või maksetingimuste muutmise võimatus;

- ainult kohustuste rahaline vorm;

- eksistentsi võimalus ainult paberkujul.

Tegelikult on arve veel üks viis üksikisikute (ettevõtete) vaheliste arvelduste arveldamiseks.

Nii vekslid kui ka vekslid võivad ollakaup, st välja antud võlasumma kinnitamiseks aktsiate või rahaliste vastastikuste ostu- ja müügikohustuste lepingu alusel, kui dokument ise toimib tehingu esemena. See funktsioon mõjutab seda, millist kontot arvete kirjutamiseks kasutatakse.

Tihti on ostu-müügi suhetes oma arvelt kviitungi (võla) saamine, kuna see ilmneb siis, kui ostja ei saa vabade vahenditega kauba eest tasuda ja müüja nõustub arvet aktsepteerima. See võlakiri ei ole väärtpaber enne, kui see on üle antud kolmandale isikule. Veksli arvestuseks kasutatakse kontot 60 ja avatakse alamkonto 60.3 “Väljastatud arved” (ostja juures) ning müüjal on alamkonto 62.3 “Saadud arved”.

Sellega tehtud tehingud kirjendatakse kirjete arvelduskontode mõlemale poolele. Raamatupidamisarved ja konteeringud kajastuvad allolevas tabelis.

| Toimingu omadused | Dt | CT |

| Välja antud vekslid | ||

| Tarnevõlg registreeritud | 60.1 | 60.3 |

| Tulevikumaksete turvalisus on olemas | 009 | - |

| Olukorras, kus meil on tegemist intressikandva veksliga, suureneb võlg intressi väärtuse võrra | 91 | 60.3 |

| Võlg tasutud | 60.3 | 51 |

| Arve utiliseerimine ja mahakandmine | 009 | |

| Võlakirjad kätte saadud | ||

| Võlg saadetud kaupade eest kajastub | 62.3 | 62.1 |

| Maksetõend kätte saadud | 008 | |

| Arve intress | 62.3 | 62.1 |

| Välisveksliga tagatud kauba eest tasumine | 51 | 62.3 |

| Arve mahakandmine | 008 |

Tehingud, kui arve on kohustus

Võlakirja ja kande arvestamine, kui tegemist on rahalise kohustusega, tähendab asjaolu, et need on väljastanud pangad. Ostetud vekslid kajastuvad kontol 58.2 “Võlakirjad”.

Kui vaba raha omav ettevõte investeerib selle pankade väljastatud ja tulu teenivate vekslite ostmisse, siis räägime finantsinvesteeringutest. Sellised väärtpaberid on müügiobjektiks, neid kajastatakse allkontol 58.2 "Võlakirjad". Raamatupidamisarved ja konteeringud kajastuvad allolevas tabelis.

| Toimingu omadused | Dt | CT |

| Ostetudvõlakiri | 76 (60) | 51 |

| Arve aktsepteeritakse raamatupidamises | 58.2 | 76 (60) |

| Arve ostu ja selle nimiväärtuse vahe | 58.2 | 91.1 |

Võlakirjadest saadava tulu arvestamine

Finantsinvesteeringute või raha ekvivalentidena kajastatud võlakirjade allahindlusarvestus on sama.

Finantsaruannete koostamise lihtsustamiseks on parem võtta raamatupidamise huvid eraldi arve maksumusest kontode 58 või 76 alamkontol.

Soodustuse väljaselgitamiseks võite rakendada ühte võimalikest valikutest.

1 valik

Arvel olev allahindlussumma kuvatakse ühtlaselt kogu perioodi jooksul, mis jääb kuni dokumendi tähtpäeva lõpuni. Soodustuse all mõistame sel juhul vahet nimiväärtuse ja paberi ostmisel antud rahasumma vahel. Arvutamiseks võtavad nad kogu selle arve allahindluse ja jagavad selle nende päevade arvuga, mis on jäänud kuni kuupäevani, mil dokument lunastamiseks esitatakse.

Valem on:

Ühe kuu allahindlus=allahindluse koguväärtus / nende päevade arv, mis on jäänud kuni kuupäevani, mil dokument lunastamiseks esitataksepäevade arv, mil see paber on omanud.

Valdamise päevade arv kuus määratakse järgmiselt:

- paberi kättesaamise kuul - alates järgmisest päevastkui arve laekub, enne kuu viimast päeva;

- arve väljastamise kuul - 1. päevast kuni tagasimakse või ülekande kuupäevani;

- teistel kuudel - nende kalendripäevade arvuna.

Kuul kogunenud allahindlust arvesse võttes kajastame igakuiselt tuluna kirjet D / t 58 alamkontole "Soodustus/intress" ja laenu kontole 91 alamkontole "Muud tulud". ".

Blansis tuleb näidata konto väärtus grupis "Finantsinvesteeringud" arvestades tunnustatud allahindluse summat.

Mõnikord kajastub allahindlus mitte kontol 76, vaid bilansis real 1230, mis puudutab deebitororganisatsioone.

Kui võtta raamatupidamise aastaaruanne, siis siin kajastub allahindluse summa terminis 2320, mis näitab ettevõttele laekuvat intressi.

2 valik

Kogu allahindluse summat võetakse kogu perioodi kohta ühe summana. Näiteks olukorras, kus arve tähtaeg on väike või summa ise ebaoluline.

Intressiarvestus

Vekslilt intressi arvestamise kord ei ole raamatupidamisreeglitega reguleeritud, seetõttu on igas ettevõttes selliseid toiminguid finantspoliitikas eraldi käsitletud.

Majanduslikust aspektist vaadatuna ei erine boonusarved palju allahindlusarvetest, seega võetakse arvesse ka nende intresside suurust, nagu eespool käsitletud intresside puhul.

Väljade boonused arvutatakse võlakirjade arvestamisel diskontomääraga, mis põhineb aasta intressimääral, nimiväärtusel ja tähtaegade arvulomandiõigus päevades:

Intressisumma=nimiväärtusmäär / 365hoitud päevade arv.

Arvete kasumit kogutakse igakuiselt kuu viimasel päeval deebetkonto 76 ja krediidikonto 91 paigutamisega.

Maksuarvestus

Võkslite kasutamisel ostetud toodete arveldamisel peab maksumaksja pidama arvestust eraldi käibemaksukohustuslike ja mittemahaarvatavate käibemaksusummade kohta. Antud juhul räägime vekslitest kolmandatele isikutele, kuna enda võlakirjade võõrandamisel müüki ei toimu.

Saate teada, kas peate maksma käibemaksu, võimaldab teil uurida Vene Föderatsiooni maksuseadustiku artikli 146 lõiget 2.

Juhul, kui tehing on käibemaksuga maksustatav, on maksu arvutamise ja maksmise kord sama, mis tavamüügi puhul: käibemaksu maksubaasiks määratakse müüdud toodete hind nende mahu järgi, mis määrab müügi väärtuse.

Käibemaksu arvestamise kuupäev määratakse samuti üldises korras - saatmise või ettemaksu laekumise hetkel, samuti ostule eelneval maksustamisperioodil ostetud kolmanda isiku veksli vormis.

Pärast "lisatud" koormuse arvutamist väljastatakse arve. Käibemaksudeklaratsioonis kajastub nende toodete müük, mille eest laekus tasumiseks veksel, samamoodi nagu tavaline müük.

Eraldi arvestuse võib sel juhul ära jätta, kui organisatsiooni kulud, mis on seotud käibemaksuvaba tööga, ei ületa olulisuse piiri viitprotsenti tema kogukuludest.

Kui arveldustel kasutatakse aeg-aj alt arveid, siis ei ole vaja selle alusel eraldi arvestust pidada vastav alt Vene Föderatsiooni maksuseadustiku artikli 170 lõikele 4.

Kui teil on siiski vaja veksleid raamatupidamises eraldi hoida, siis saate välja tuua nende ringlusega kaasnevad kulud ja põhjendada arvestuspõhimõttes maksustamise eesmärgil arvutamise korda.

Kõige selle juures saab veksliga tasuda ainult ostetud toodete või teenuste hinna ilma käibemaksuta.

Tulumaksu osas märgime, et eraldi tuleb arvestada ka arvetega tehtavate toimingute baas.

Tihti teevad ettevõtted arveldusvahendina võlaväärtpabereid kasutades tehinguid nende nimiväärtusega.

See tähendab, et kõik lisakulutused nende soetamiseks ja müügiks on ettevõtte kahjumid, mida aruandeperioodi tulude maksustamisel arvesse ei võeta, kuid on võimalik üle kanda samalaadse töö edaspidistesse näitajatesse.

Sellest tulenev alt tuleks ettevõtte arvestuspoliitikas eraldi maksuarvestuse korraldamisel püüda vähendada lisakulude summat, mis sisalduvad erimaksubaasi kulupoolel.

Arvete arvestamine raamatupidamises 1s

1C-s (versioon 3.0) toimub vajalike kaupade müük dokumendi "Kaubade ja teenuste müük" abil. Rakendatud toimingu tüüpi nimetatakse kaubaks.

Lisaks peate ül altoodud dokumendis täpsustama lepingu tüübi, koosseisu ja vastaspoole ning loomulikult toote nimetuse, selle koguse.

Täna pole spetsiaalseid tööriistu arvete arvestuseks 1s.

Muidugi on võimalik täita kõik või osa vajalikke raamatupidamis- ja maksudokumente käsitsi, kuid samas ei kajastu need toimingud operatiivarvestuse registrites. See ei võimalda kasutada registripõhist kasutajateenust ning muudab kliendiarveldustest tervikpildi saamise problemaatiliseks. Programmis võib kajastuda ka veksli raamatupidamises ja sellele tehtavates kontrites, kuid mitte täies mahus.

Ühe võimaliku väljapääsuna olukorrast, et kajastada arvete liikumist läbi raamatupidamisregistrite, saab kasutada dokumenti "Võla korrigeerimine". See vaade kajastab laekunud arvete arvestust ja nende utiliseerimist.

Selleks tuleb dokumendis “Võla korrigeerimine” valida juhtumile vastav toiming.

Arve laekumise või selle kulu eraldi kajastamiseks peate valima "võla kustutamise" protseduuri.

Sissetulekute-kulude registreerimiseks on võimalik teha toiming "Arveldused", ning eemaldada dokumendi pealkirjas linnuke kastist "Kasuta abikontot".

Esimesel juhul valitakse dokumendi vahekaardil "Kontod" vekslikonto ja vajalik analüüs (tagatisdokument, vastaspool - väärtpaberi väljastaja), teisel - vahekaardil "Abikonto". Sel juhul valitakse mõlema variandi puhul dokumenditabelis kontodeks osapooltega arvelduste kontod (60, 62, 76).

Kõik teisedtehingud: arveldused vastaspooltega, tulud, kulud, käibemaks arve arvestusel raamatupidamises ja sellesse konteeringud koostatakse spetsiaalselt selleks otstarbeks mõeldud dokumentide abil tüüpilistes konfiguratsioonides.

Soovitan:

Mis on raamatupidamises esmane dokumentatsioon? Definitsioon, tüübid, omadused ja nõuded täitmisele

Iga ettevõtte raamatupidamine tegeleb esmase aruandlusega. Raamatupidamise esmaste dokumentide loend sisaldab mitmeid kohustuslikke pabereid. Igaüks neist on seotud äriprotsessi etappidega. Kui organisatsiooni töötajad ei säilita esmast dokumentatsiooni jaotises "1C: Raamatupidamine", ähvardavad ettevõtet käegakatsutavad sanktsioonid

Pangagarantiide arvestamine raamatupidamises: peegelduse tunnused

Pangagarantii on tänapäeva majandustingimustes endiselt üks finantsasutuste populaarsemaid teenuseid. Seda kasutatakse vahendina riskide kindlustamiseks, mis võivad tekkida, kui vastaspool keeldub oma kohustusi täitmast. Praktikas on sageli raskusi pangagarantiide maksu- ja raamatupidamisarvestusega. Artiklis käsitleme teabe kajastamise nüansse

75 konto – "Arveldused asutajatega". Kontod raamatupidamises

Konto 75 "Arveldused asutajatega" kasutatakse andmete kokkuvõtmiseks igat tüüpi rahaliste tehingute kohta, mis on tehtud ettevõttes osalejatega (JSC aktsionärid, täisühingu liikmed, ühistu jne)

Käibemaksuarvestus raamatupidamises

Käibemaksuarvestusel raamatupidamises on oma eripärad. Viimast saavad föderaalse maksuteenistuse töötajad juriidiliste isikute tegevuse kontrollimisel eriti hoolik alt kontrollida. Seetõttu on vaja käibemaksu organisatsioonis õigesti arvestada

Töötundide arvestus koondarvestuses. Vahetustega graafikuga autojuhtide tööaja summeeritud arvestus. Ületunnid tööaja summeeritud arvestusega

Tööseadustik näeb ette tööd summeeritud tööaja arvestusega. Praktikas ei kasuta kõik ettevõtted seda eeldust. Reeglina on see tingitud teatud raskustest arvutamisel