2026 Autor: Howard Calhoun | [email protected]. Viimati modifitseeritud: 2025-06-01 07:13:44

Selles artiklis käsitleme seda tegelikku intressimäära.

Laenu (või investeeringu) analüüsi osana on mõnikord raske määrata selle tegelikku väärtust või kasumlikkust. Hindade või kasumlikkuse kirjeldamiseks kasutatakse erinevaid termineid. Näiteks võime rääkida aastasest tootlusest, efektiivsest ja nominaalmäärast jne. Nende hulgas on kõige kasulikumad efektiivsed intressimäärad, mis annavad laenukulust suhteliselt täieliku pildi. Nende arvutamiseks peate hoolik alt uurima kõiki olemasolevaid tingimusi ja tegema lihtsaid arvutusi. Alustuseks mõistame, mida see majandustermin tähendab.

Definitsioon - mida see mõiste tähendab?

Efektiivne intressimäär on laenu tegelik maksumus, võttes arvesse kõiki planeeritud kulutusi, mis laenuvõtjal laenu kasutamise perioodil tekivad. Seda kategooriat kasutatakse pankades selleks, ettagades, et finantsasutused koostavad aruandeid vastav alt rahvusvahelistele standarditele. See tagab sama tootluse, jaotades kulud ja kasumi ühtlaselt kogu finantsinstrumentide eluea jooksul. Efektiivne intressimäär on summa, mida kasutatakse järgmistel eesmärkidel:

- Finantsinstrumendi tootluse kajastamine.

- Tulevase rahavoo nüüdisväärtuse arvutamine rahalise vara väärtuse languse arvutamiseks.

- Amortiseeritud soetusmaksumuses kajastatavate finantsinstrumentide (laenud, hoiused, võlaväärtpaberid) hindamine.

Tegeliku intressimäära arvutamise omadused

Kuidas arvutatakse tegelik intressimäär?

See arvutatakse järgmiselt:

- Määrake rahavoogude lähteväärtused.

- Määrake netojääkmaksumus rahalise instrumendi esmasel arvelevõtmisel.

- Määrake eeldatav tulevane rahavoog.

- Ennustage eelseisvate rahavoogude ajastust.

- Arvutage efektiivne intressimäär.

- Koostage ajakava finantsinstrumendi tulude kajastamiseks, põhiosa (nominaal) tagasimaksmiseks ja intressideks.

- Arvutuste õigsuse kontrollimine.

Panga efektiivse intressimäära arvutus sisaldab kõiki vahendustasusid koos tema poolt makstud või saadud tasudega. on võetud arvessesamuti toimingu maksumus, mis on finantsinstrumendi kasumlikkuse lahutamatu osa.

Kuidas arvutada efektiivset intressimäära? Selle jaoks on spetsiaalne valem.

Kintressi arvutamise valem

Selle majanduskategooria arvutamisel kasutatakse järgmist valemit:

Mõelge nüüd, mida kõik need näitajad tähendavad. Väärtus CFi on perioodi ti rahavoog. Mis puudutab sümbolit Ref, , siis antud juhul räägime efektiivsest intressimäärast perioodi kohta, mis vastab rahavoogude toimumise aja mõõtühikule. ti teatab i-nda finantsvoo ilmnemise etapi kestuse, väljendatuna rahaliste vahendite ilmumise ühikutes (päev, kuu, aasta).

Sõltuv alt pankade intressitootluse kajastamise perioodidest rakendatakse iga-aastast, igakuist või päevapõhist efektiivset intressimäära. Panga eeldatavate tulevaste finantsinstrumentide voogude nüüdisväärtus arvutatakse selle rahakategooria esmase kajastamise osana määratud näitaja abil. Vahe finantsinstrumentide bilansilise maksumuse (st amortiseeritud hinna) ja tulevaste oodatavate rahavoogude nüüdisväärtuse vahel kajastatakse intressituluna või -kuluna.

Rahavoo ajajärjekorras peab olema nullperiood, mille jooksul eraldatud vahendid võilaekunud pank vastav alt finantsinstrumendi CF0 tingimustele. Perioodide null rahavoog on võrdne finantsinstrumendi kajastamise korral bilansilise maksumusega. Esmase arvelevõtmise ajal koosneb see üldjuhul selle õiglasest väärtusest kajastamise hetkel ja rahalise tehingu kulust.

Rahavoog, mille pank maksab, on arvutuses kaasatud väärtusega "-" ja need, mida finantsasutus saab, on arvutuses "+" märgiga. Efektiivsete intressimäärade arvutamise kord määratakse iseseisv alt ning arvutused tehakse erinevate pangatoimingute automatiseerimiseks mõeldud individuaalse tarkvara- ja riistvarakompleksi abil.

Mis on veel efektiivse intressimäära valem?

Nominaalmäärade valem

Nüüd kaaluge nominaalkriteeriumide alusel efektiivsete intressimäärade arvutamise valemit. Need arvutatakse järgmise lihtsa skeemi järgi: r=(1 + i/n)^n - 1. Ül altoodud näites on r väärtus efektiivne intressimäär, i on omakorda nominaalne instrument ja n näitab intressiperioodide arvu aastas. Järgnev on hea näide efektiivsest intressimäärast.

Arvutamine

Kaaluge laenu, mille efektiivne liitintress on 5% igakuiselt. Olemasoleva skeemi kohaselt selgub järgmine: r \u003d (1 + 0,05 / 12) ^ 12 - 1 \u003d 5,12%. Sellisel juhul,kui nominaalset intressimäära 5% võetakse iga päev, siis r=(1 + 0,05 / 365) ^ 365 - 1=5,13%. Sellega seoses juhitakse tähelepanu asjaolule, et efektiivsed intressimäärad on alati kõrgemad kui nominaalekvivalendid.

Soovitused - spetsiaalsed veebikalkulaatorid

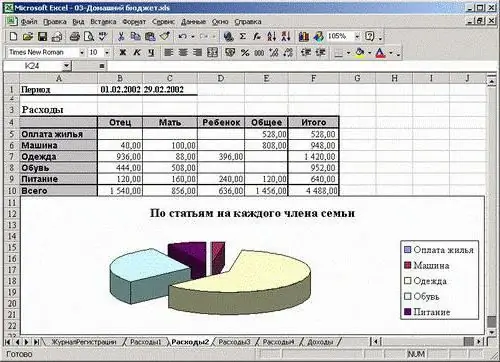

Veebis leiad vajadusel spetsiaalseid veebikalkulaatoreid, millega saad kiiresti arvutada efektiivse intressimäära. Lisaks on sellises maailmas tuntud ja populaarses programmis nagu Microsoft Excel olemas funktsioon nimega EFFECT, mis suudab arvutada efektiivse kursi antud nimiväärtuste puhul. Samuti on tänu sellele funktsioonile võimalik määrata intresside kogunemise perioodide arv.

Laenu intressimäära omadused

Kuidas arvutatakse aastane efektiivne intressimäär?

Kui klient näeb, et pank pakub talle 20% aastas, kas see tähendab, et ta maksab osutatud teenuse eest selle summa enam? Kuid sellised oletused on paljude kaasaegsete laenuvõtjate viga.

- Esiteks räägime intressimäärast, mis võetakse jääkvõla pe alt proportsionaalselt kuude arvuga aastas.

- Lisaks, kui laen väljastatakse näiteks kolmeks aastaks, siis seda 20% määra kohaldatakse iga 12 kuu võla tagasimakse kohta eraldi (eeldusel, et ennetähtaegset tagastamist ei rakendatud).

- Muuhulgas ei kajasta see enammakse tegelikku olemust, vaid toimibainult võla arvutamiseks mõeldud finantsinstrument.

Aastaintress ei võta arvesse erinevaid vahendustasusid ja makseid, mis panga poolt samuti laenule omistatakse. Tasub rõhutada, et efektiivne intressimäär on finantsinstrument, mida kasutatakse reaalse enammakse arvutamiseks. Mõnikord nimetatakse seda TFR-iks, st laenu täismaksumuseks. Juhul, kui aastaintress ei kajasta enammakse tegelikku olukorda, siis millele peaksid laenuvõtjad tähelepanu pöörama? Mida sisaldab efektiivne intressimäär? See määr võtab arvesse absoluutselt kõiki laenuvõtja kulusid, mis on seotud mis tahes tüüpi laenu saamisega, näiteks:

- Kandke laenu väljastamise vahendustasu maha.

- Tehingutoetuse raha kinnipidamine.

- Kontode avamise ja haldamise eest tasud.

- Sularahateenuse protsent jne.

Muud tasud

Lisaks tavapärasele vahendustasule lisavad pangandusorganisatsioonid laenude tegeliku intressimäära hulka ka muid tasusid, olenev alt finantslaenu tüübist. Näiteks juhul, kui laenu väljastatakse tagatisega kinnisvara või transpordi näol, siis CPS sisaldab ka finantsorganisatsiooni kulusid tagatise hindamiseks.

Siia saate lisada ka notari teenused, mis on vajalikud mõne krediiditehingu osana. Juhul, kui laenuvõtjad liituvad erinevate kindlustusprogrammidega(elu, invaliidsus, vähendamise korral, tagatise kaitse vms), siis kajastub ka vastavate teenuste maksumus ÜPS-is. Tõsi, need vahendid ei saadeta mitte pangandusorganisatsiooni enda, vaid kindlustusseltside teenuste eest tasumiseks.

Mis ei sisaldu laenude kogumaksumuses?

See määr ei võta arvesse erinevaid trahve ja trahve, mida mõnikord rakendatakse laenuvõtjatele laenulepingute rikkumise korral. See ei sisalda kuumakse tasumist. Nende maksete suurust on lihts alt võimatu ennustada või neid ei pruugi üldse eksisteerida. Juhul, kui selgub, et tegemist on sularahalaenuga, mille raha on krediteeritud plastik- või krediitkaardile, siis väljamakse vahendustasu tegelikus intressimääras ei sisaldu.

Miks peavad laenuvõtjad määrama tegeliku intressimäära?

Alustame sellest, et vastav alt seadusele on iga finantseerimisasutus, kes hakkab laenu väljastama, PSK klienti teavitama. Tõsi, tegelikkuses selgub reeglina kõik hoopis teisiti, laenuvõtjad usuvad ekslikult, et aastane intressimäär on enammakse baasnäitaja ja pangaasutused ei kiirusta tegelikku summat avaldama.

Kui pank tegelikku intressimäära esimesena ei tea, peaks laenuvõtja ise selle väärtuse kohta küsima. Laenu efektiivse intressimäära tundmine võimaldab kliendil saadaolevaid pakkumisi objektiivselt hinnata. Üks pank võib pakkuda aastaintressi 15%, kuid samal ajal on TIC väärtus võrdne 40% ja teine nt.annab aastase intressimäära 25%, kuid samal ajal on selle efektiivne 30%.

Enne laenu võtmist tuleb kindlasti küsida pangaasutuselt tegelike intressimäärade arvutamist, see on ainus tegelik enammakse näitaja.

Järeldus

Seega on efektiivne intressimäär summa, mille võrra tulevaste laekumiste või maksete eeldatavad vood finantsinstrumendi eeldatava eluea jooksul diskonteeritakse vastava raha ekvivalendi bilansilise väärtuseni.

Soovitan:

Hoius on Mõiste määratlus, tingimused, intressimäär

Hoius on viis raha paigutamiseks finantseerimisasutusse, milleks võib olla kommertspank, investeerimisfond või mikrofinantseerimisasutus. Investeeringute tegemisel võetakse arvesse kolme peamist tegurit: süsteemi ohutus, paljunemine ja läbipaistvus. Hoiuse paigutamise tingimused on ette nähtud finantsasutuse ja füüsilise (juriidilise) isiku vahelises erilepingus

Maksud maja müümisel: hinnad, arvutusfunktsioonid

Kinnisvara ostu-müügitehingud on elanikele alati muret teinud. Mida teha, kui omanik müüs maja või maa maha? Milliseid makse peate maksma? See artikkel räägib teile kõike kinnisvara müümise maksustamise kohta

Tootmissüsteemide spetsialiseerumiskoefitsient: arvutusfunktsioonid

Tootmise arengut ajas iseloomustab teatav spetsialiseerumistase. Tootmismahtude kasv, uute tehnoloogiate ja meetodite kasutuselevõtt võimaldab minna üle arenenumale tehnoloogilise korralduse vormile. Selle tüübi määramine võimaldab arvutada spetsialiseerumise koefitsiendi

Pere sissetulekud ja kulud – arvutusfunktsioonid ja soovitused

Pere eelarve säilitamine pole lihtne küsimus. Peate teadma, kuidas seda toimingut õigesti teha. Mis saab aidata? Kuidas eelarvestada? Kuidas seda säästa ja isegi koguda? Kõik selle protsessi saladused on esitatud artiklis

Alfa-Banga laen: klientide ülevaated, soovitused, saamise tingimused ja intressimäär

Plastkrediitkaart on mugav finantsinstrument, millega omanik tasub erinevate kaupade ja teenuste eest. Olles Alfa-Bankis krediitkaardi väljastanud, saate arvustuste kohaselt võla tasuda soodsatel tingimustel. Krediitkaardi saate täielikult või osaliselt sulgeda. Pangakliendid saavad täna valida endale sobivaima lahenduse laia valiku pakkumiste hulgast